Türk lirası mevduat gibi sabit getiri sunan ama pek tanınmayan para piyasası fonlarının (PPF) tutarı 600 milyarı aştı. Buna karşın kkm hariç Türk lirası mevduatların toplam hacmi 8 trilyon TL’nin üzerinde...aslında PPF’ler TL mevduata göre önemli avantajlar sunuyor. Hem istediğiniz an birikmiş faiziyle birlikte nakde çevirebiliyorsunuz hem de bileşik faiz avantajı var. peki PPF’ler neden hak ettiği ilgiyi göremiyor?

Merkez Bankası’nın mart ayında yaptığı 5 puanlık faiz artışı ve paramızın reel olarak değerleneceği iletişimi sonrasında Türk lirasına ilgi arttı. KKM dolar bazında yarıya inerken döviz mevduatlarından dönüş başladı. Bugün toplam mevduatın yarısını hala döviz ve KKM oluştursa da 2023 seçimleri öncesindeki %70’e göre çok iyi bir durumdayız. Fazla risk almak istemeyen ve sabit getiri arayışında olanlar için Türk lirası artık bir seçenek. Peki tasarruf sahipleri bunu sağlayan ürünleri ne kadar biliyor? Türk lirası mevduat tabii ki herkesin bildiği akla ilk gelen ve en yaygın ürün.

- Merhaba evladım. Artık pek kullanmadığım aracımı sattım, bugün sizin bankadaki hesabıma bir miktar para girişi oldu. Torunuma sordum, “Dede Türk lirası mevduat yap” dedi. Telefonundan internete baktı, 33 gün vadeye kadar %38 faiz veriyormuşsunuz. 34 günü geçerse %44’e çıkıyormuş. Ben yine de sizi arayalım, dedim.

- Merhaba Sabri amca. Aramakla çok iyi yaptınız. Oradaki oranlar farklı olabiliyor. 34 gün ve üstü vadelerde %46 verebiliriz. Eğer üç ay vade düşünürseniz %48’e çıkabiliriz.

- Tamam kızım, torunumla konuşup arayayım tekrar seni o zaman.

Buna benzer görüşmeler her gün yüz binlerce kez yapılıyor. Tutarı, vadesi ve müşterinin banka için önemine göre de çok çeşitli mevduat oranları teklifi yapılıyor. Pazara gittiğinde domatesi almadan önce bile 4-5 farklı tezgâhı gezmeyi seven bir toplum için aslında bu, anlaması ve yönetmesi oldukça zahmetli bir süreç. Herkesin çalıştığı bir veya iki banka var. Alternatif mevduat oranına ulaşmak zaman alıyor. Dolayısıyla küçük tasarruf sahipleri bununla fazla uğraşmak istemiyor.

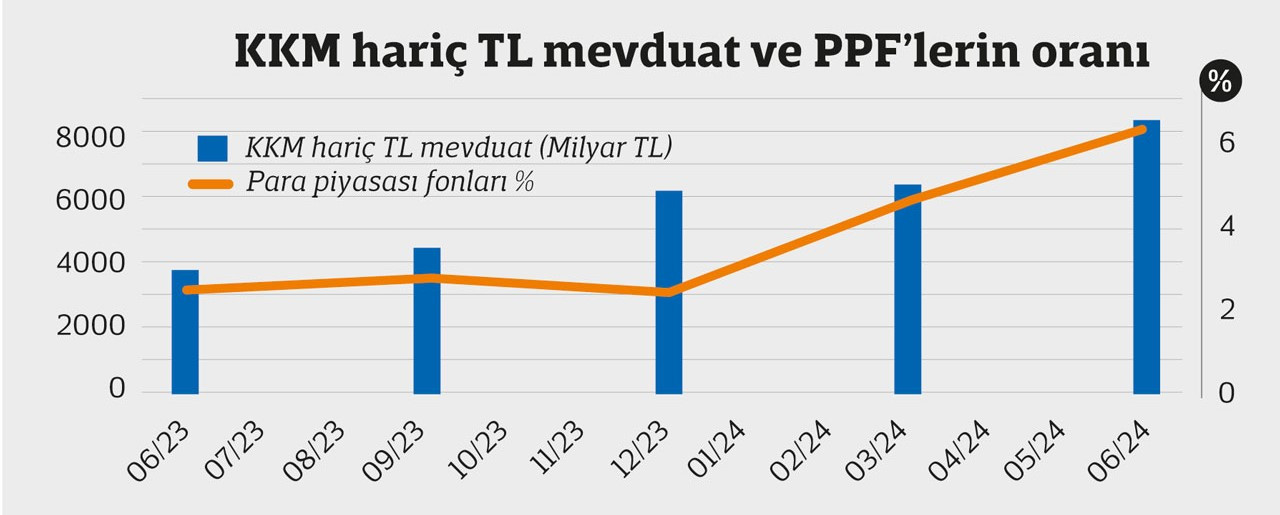

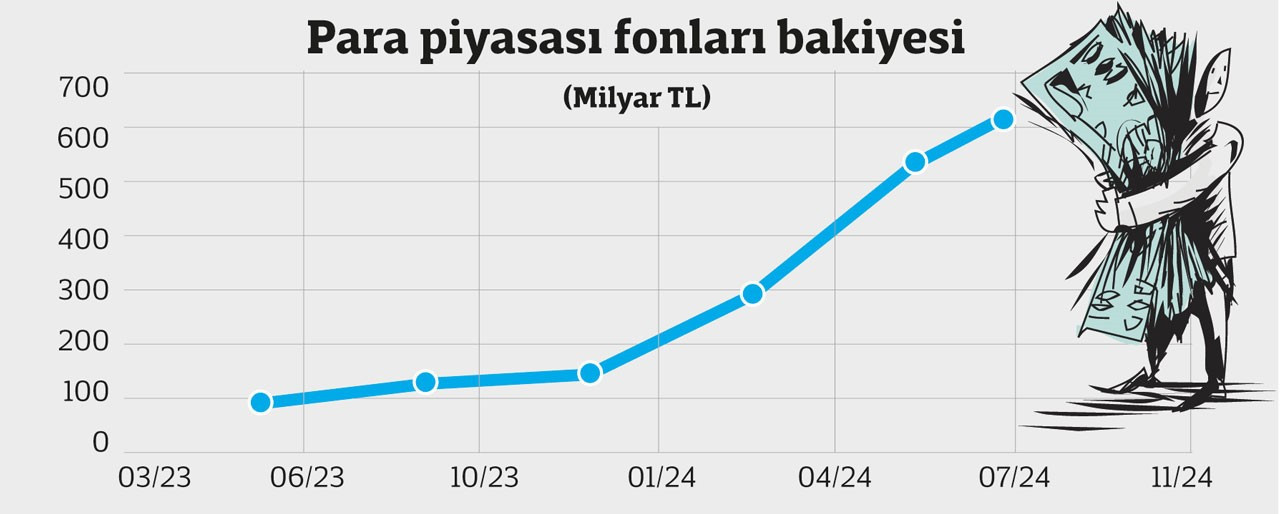

Bu yazı Türk lirası mevduat gibi sabit getiri sunan ancak pek tanınmayan para piyasası fonları üzerine olacak. Para piyasası fonları oldukça esnek bir ürün. Bazı yatırımcılar ürünü çoktan keşfettiler. Grafikte görebileceğiniz gibi son 1 yıl içerisinde para piyasası fonlarındaki tutar altı katına çıktı.

Para piyasası fonlarının bugün eriştiği tutar 611 milyar Türk lirası düzeyinde. Fon sayısı da 47’den 55’e yükseldi. Bu artış çarpıcı gibi görünse de Türk lirası (KKM hariç) mevduatlarda 8 trilyon TL’nin üzerinde bir birikim bulunmakta. Dolayısıyla henüz para piyasası fonlarındaki tutar mevduatların onda birine bile ulaşmadı.

Aslında para piyasası fonları, mevduat ile karşılaştırıldığında önemli avantajlara sahip.

Vade esnekliği

Bankacınız size iyi bir mevduat faizi sunabilmek için birikiminizi en az 32 gün vade ile yatırmanızı isteyecektir. Oysa para piyasası fonunu satın aldıktan sonra birikiminize istediğiniz anda erişiminiz olur. Fonu bozduğunuz gün anaparanız ve işlemiş faizi hesabınıza geçer.

Küçük tutarlara piyasa faizi

Bankanızdan TCMB faizine yakın bir mevduat faizi alabilmek için yüksek tutarda birikiminizin olması gerekir. Nispeten küçük meblağlarda TCMB faizinin %10 kadar altında oranlarla karşılaşabilirsiniz. Oysa para piyasası fonunda yatırımınızın büyüklüğünün bir önemi yoktur. Fonun getirisi her yatırımcı için eşittir.

Kurum seçme esnekliği

Mevduat oranını öncelikle hesabınızın bulunduğu bankaya sorarsınız. Eğer oranı beğenmezseniz en fazla birkaç bankayı daha arayabilirsiniz. Eğer mevcut bankanızdaki oran çok düşükse paranızı başka bankaya transfer etmeniz ve muhtemelen bunun için ücret ödemeniz gerekir. Genellikle tasarruf sahipleri oran biraz daha düşük olsa bile kendi bankasından bağlayarak bu zahmetten kurtulmayı tercih eder. Oysa bankanızın önerdiği para piyasası fonunun yönetimini ve fon yönetim ücretini beğenmezseniz bankanızın mobil uygulamasından veya müşteri temsilcinize talimat vererek istediğiniz kurumun fonunu platform üstünden ek bir ücret ödemeksizin alabilirsiniz. Bu platformun ismi Türkiye Elektronik Fon Alım Satım Sistemi (TEFAS). Üstelik TEFAS sitesinden tüm fonların performansını takip edip rakip fonlarla karşılaştırmasını yapabilirsiniz. TEFAS Takasbank bünyesinde ve güvencesinde işlem gören bir platformdur. Takasbank’ın çoğunluk payları Borsa İstanbul’a aittir. Türkiye’deki birçok banka ve aracı kurum da ortaktır. TEFAS platformunda işlem gören diğer kurum fonlarında alım satım yaparken dikkat etmeniz gereken ise talimatınızı saat 13.30’a kadar iletmektir.

Bileşik faiz avantajı

Para piyasası fonlarında birikimleriniz günlük değer kazanır ve her gün anaparanın üstüne eklenen faiz tutarı tekrar değerlendirilir. Bu da gecelik bazda bileşik faiz kazanmak demektir. Fonun günlük getirisinin %48 seviyesinde olduğu durumda bu yine %48 ile yatırılan 32 günlük mevduata göre yıllık 1.5 puan civarında ek getiri sağlar. Yazının başındaki anekdotta teklif edilen üç ay vadeli %48 faiz veren mevduata göre ise 4 puan daha fazla getirisi olur.

Stopaj avantajı

Para piyasası fonlarında yakın zamana kadar stopaj kesintisi yoktu. 30 Nisan’da yapılan değişiklikle %7.5’e yükseltildi. Bu da yıllık %50 kazandığınız bir fondan paranızı çektiğinizde vergi sonrası net getirinizin %46.25 olacağı anlamına gelir. Mevduatlarda da 6 aya kadar vadede stopaj %7.5. Dolayısıyla vergi kesintisi anlamında her iki ürünün bir farkı kalmadı. Ancak fonun önemli bir avantajı var. Eğer ileride yatırım ürünlerindeki stopaj yükseltilirse değişiklik öncesi aldığınız fonun stopajı %7.5 kalmaya devam eder. Fonunuzu bozmadığınız sürece de %7.5 olarak kalır. Oysa mevduatınızın vadesi geldiğinde birikiminizi artmış olan stopaj oranı ile bağlamak zorunda kalırsınız.

Faiz düşüşleri öncesi dikkat

Para piyasası fonlarının en önemli dezavantajı ise TCMB faizlerinin düşürüldüğü durumda faizlerinin de aynı gün etkilenmesidir. Mevduatınız ise vadeye kadar aynı oranı almaya devam eder. Tabii ki bunu anlamlı bir avantaja çevirmek için faiz düşüşü öncesinde 6 ay veya 1 yıl gibi bir mevduat vadesi yapmış olmanız gerekir. Söylemeye gerek yok, bankalar bu düşüşü sizden önce öngörüp uzun vadeli mevduat oranlarını buna göre belirlerler.

Fon yönetim ücretleri

Para piyasası fonlarında performans farkları diğer fonlara göre oldukça azdır. Bu farkların bir kısmı yönetim ücretlerinden kaynaklanır. Her ne kadar şu anda işlem gören 55 adet para piyasası fonu olsa da, bunlardan 13 tanesi toplam hacmin dörtte üçüne sahip. Bu fonların kurucuları ise 7 büyük bankanın iştiraki olan portföy yönetim şirketleri. 13 fonun 12’sinin yönetim ücreti ise yıllık %1 ile %1.5 arasında değişiyor. Bir fonun yönetim ücreti ise %0.5. Para piyasası fonlarının yönetim ücreti kesintisi sonrası son bir aylık getirileri %3.90 ile %4.10 arasında olmuş. Bu da %47 ile %50 aralığında 32 günlük mevduata eşdeğer bir kazanç anlamına geliyor. Bu halen büyük tutarlı mevduata sahip olanların bile zor elde edebildiği bir getiri.

Bu kadar esnek ve avantajlı bir ürünün hak ettiği ilgiyi görmemesinin ve tasarruf sahipleri tarafından bilinmemesinin ardında birkaç neden var.

Mevduatların vadesi 1-3 ay arası olsa da birçok bankacılık düzenlemesinde “net istikrarlı fonlama kaynağı” olarak kabul edilirler. Bu nedenle bankalar için mevduat çok değerlidir. Banka yönetimleri mevduatı korumayı ve artışını çalışanlarına net bir hedef olarak verirler. Sermaye piyasası ürünlerini ise genelde yan ürün olarak görürler. Bu ürünler mevduatın yanında üvey evlat gibidir. Bankalar için yönetim ücreti nispeten düşük olan para piyasası fonları da besin zincirinin son halkasıdır. Bankalarda genelde her pazartesi yapılan yönetim toplantılarında mevduatlar her detayına kadar incelenir. Yatırım fonları ise küçük iştirak olan portföy yönetim şirketinin işi olarak görülür.

Yazıda bahsi geçen bileşik faiz etkisi ve stopaj avantajı gibi konular hedefleri mevduata yoğunlaştırılmış şube yetkilileri tarafından az bilinir. Bunun da en önemli nedeni bankaların yatırım ürünleri üzerine göreceli olarak daha az eğitim düzenlemesidir.

Para politikası etkinliği

Para politikasının etkinliği açısından da para piyasası fonları önemli bir işlev görür. Mevduat faizleri bankaların en önemli gider kalemidir. Bu nedenle bankaların mevduat faiz oranlarını politika faizinden daha aşağıda belirleme eğilimleri oldukça fazladır. Bu tür bir dengede para piyasası fonlarına kayış arttıkça bankalar arası rekabet artar ve TCMB faizine doğru yakınsama başlar. Mevduatı azalan bankanın bir seçeneği menkul kıymet teminatı vererek para piyasasından borçlanmaktır. Bu da hem istikrarlı fonlamalarının hem de kullanılabilir teminatlarının azalmasına yol açar ve mevduat faizlerini yükseltmelerine neden olur.

Yıllar boyu alın teri dökerek elde ettiğiniz birikimleri değerlendirirken bankacınızdan tüm alternatifleri size sunmasını isteyiniz.