Önceki iki yılda yabancı yatırımcı portföy çıkışları, tasarruflarının değerini korumak isteyen hane halkının yabancı para mevduat tercihi ve şirketlerin (reel kesimin) döviz açık pozisyonlarını azaltmaya yönelmesi TL’nin belirgin değer kaybetmesine yol açmıştı. Bu yıl ise yabancı çıkışlarının ve dolarizasyon eğiliminin görece hız kesmesine rağmen doların TL’ye karşı değeri yılbaşından bu yana yüzde 19 civarı yükselmiş durumda. Zira bahsettiğim kanallardan gelen döviz talebi azalmış olsa da, kurlarda yönü terse çevirecek bir döviz arzı fazlası oluşabilmiş değil. Pandemide ilk dalga sonrası ekonomide büyüme eğiliminin hızlanmasından kaynaklanan mal ve hizmet talebine karşılık, pandemi etkisiyle turizm ve taşımacılık gelirlerinin azalması sonucu Türkiye’nin cari dengesi ilk dört ayda 10 milyar dolar açık vermiş durumda. Bu seviye 2020 yılı aynı dönemine göre sınırlı iyileşmeye işaret ediyor.

Dış borç servisi...

Ayrıca, son istatistiklere göre kamu ve özel sektörüyle Türkiye ekonomisinin önümüzdeki bir yıllık dönemde geri ödemesi ya da tekrar borçlanması gereken toplam 190 milyar dolar dış borç ödemesi bulunması, tüm kesimleri dövizde pozisyon almada daha ihtiyatlı olmaya zorunlu kılıyor. Bu ödemenin 85 milyar doları bankacılık kesimine ait görünürken, özel bankaların borcu 52 milyar dolar, kamu bankalarının ise 33 milyar dolar düzeyinde bulunuyor. Şirketler kesiminin bir yıl içinde vadesi gelecek dış borçları ise 75 milyar dolar düzeyinde. Ancak bunun 60 milyar doları dış ticaret işlemlerinden oluşan ticari krediler (akreditif) kaynaklı. Borcu çeviriyoruz

Söz konusu değer 2013’ten beri her yıl 160-190 milyar dolar bandında seyrediyor. En yüksek değerini ise 192 milyar dolar ile 2021 Şubat’ında görmüştü. Yüklü dış borç servisi, finanse edilmesi gereken gelecek 12 aydaki cari açık (TCMB’nin son Piyasa Katılımcıları Anketi’ne göre 22 milyar dolar) eklenmeden bile, 95 milyar dolar düzeyinde olan TCMB toplam rezervlerinin belirgin üzerinde görünüyor. Bardağın dolu tarafında ise, bankacılık ve reel kesimin geçmişteki olumlu sicilinin de yardımıyla dış borçlanmalarını yenileme başarısı ve bankaların döviz cinsi likit aktiflerinin yüksek düzeyde olması öne çıkıyor. Ödemeler dengesi verileri incelendiğinde, kısa ve uzun vadeli kredilerin yenilenme oranının son altı aylık ortalaması yüzde 100’e yakınken, şirketlerde bu oran yüzde 109. Dolayısıyla, yukarıda bahsettiğim yüklü ödemeler gerçekleşmiyor, bunun yerine yenilenerek ilerleyen yıllara borç olarak taşınıyor. Son tahlilde, bu yapı literatürde “ani duruş” olarak ifade edilen bir ödemeler dengesi krizini engellerken, kurlardaki dalgalanmanın daha çok portföy ve ticaret kanalındaki dengesizliklerden kaynaklanmasına yol açıyor.

Gayrimenkul hariç FDI tarihte ilk kez ekside!

Yabancı doğrudan yatırımları gayrımenkul yatırımları hariç tarihte ilk kez çıkış yönünde. Döviz piyasasında arz-talep dengesinin bir türlü istenen yönde olmamasına yol açan faktörlerden bir diğeri ise, 2001 krizi sonrası adeta patlama gösteren yabancı doğrudan yatırımlarının (FDI) son yıllarda esamesinin okunmaması hatta Türkiye’den dışarı giden yatırımlar nedeniyle net bazda çıkış yönüne geçmesi olmuştur. Türkiye’ye yatırımın cazip göründüğü dönemde Nisan 2007 itibarı ile yıllık bazda 26.3 milyar dolara kadar yükselen yabancı doğrudan yatırımları 14 yıl sonra aynı ayda yıllık bazda 3.9 milyar dolara kadar geriledi. Bu rakam içinde 4.7 milyar dolarlık kısmın yurtdışı yerleşiklerin Türkiye’deki konut alımından kaynaklandığı dikkate alınırsa, gayrimenkul hariç doğrudan yatırımların 0.8 milyar dolar ile 1992 yılından bu yana ilk kez çıkış yönünde gerçekleştiği anlaşılmaktadır. UNCTAD’ın önceki günlerde açıklanan son Dünya Yatırım Raporu’na göre pandeminin gölgesinde geçen 2020’de küresel uluslararası doğrudan yatırımlar yüzde 35 daralırken, Türkiye’nin aldığı yatırımlardaki daralma da yüzde 15 düzeyinde gerçekleşmiştir. Ancak Türkiye’ye gelen yabancı doğrudan yatırımlarındaki azalışın pandeminin çok öncesinde özellikle 2015 yılı sonrasında belirginleşmek üzere uzun yıllara yayıldığı bilinmektedir.

Türkiye’nin döviz pozisyonu ne durumda?

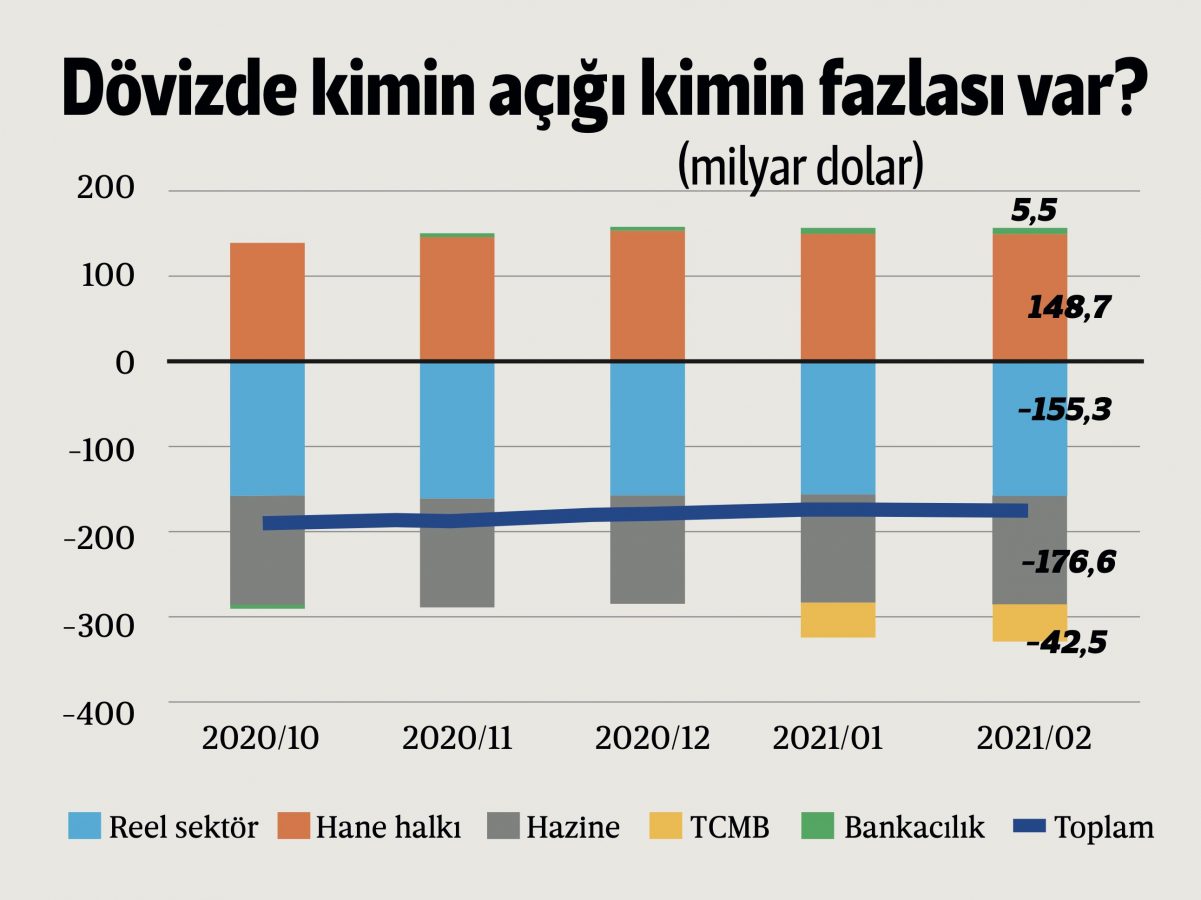

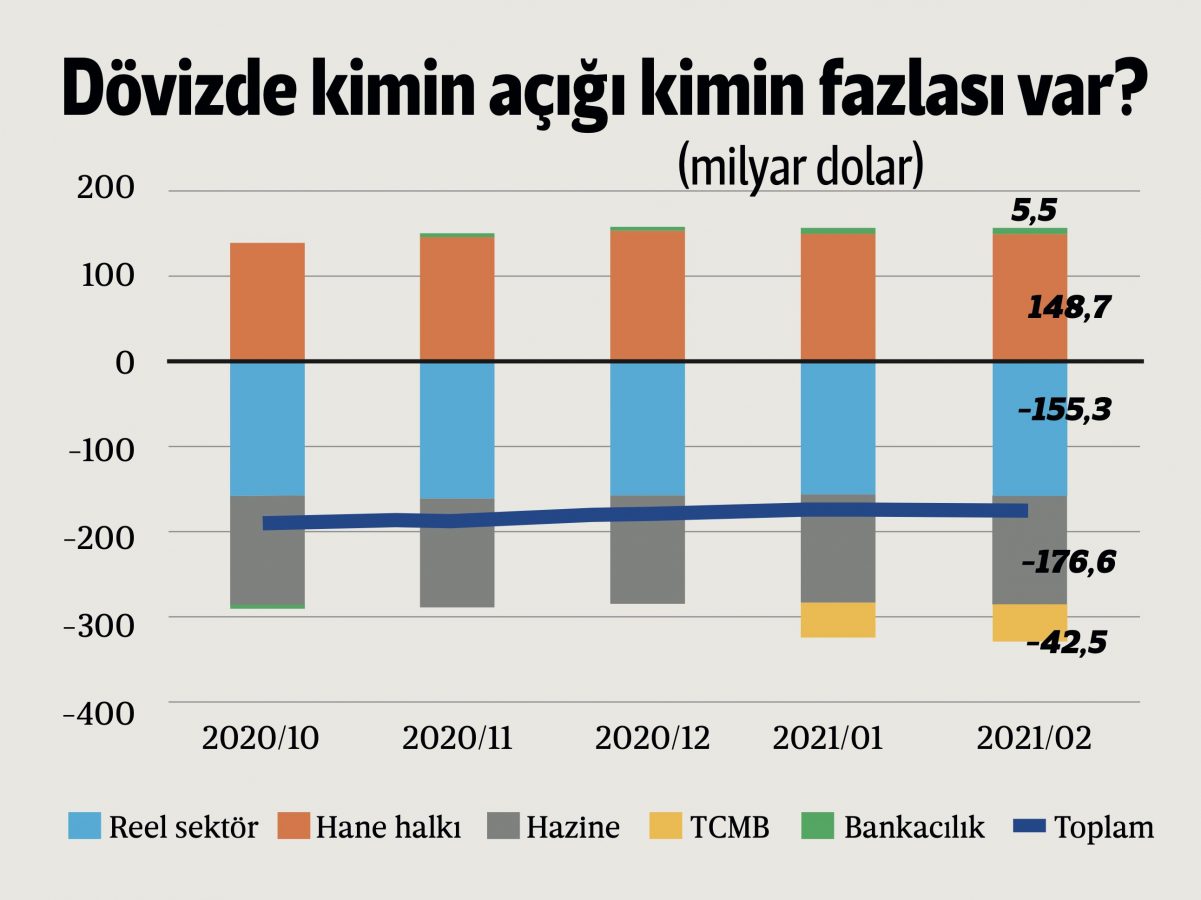

Yukarıda Türkiye’nin yüklü dış borç servisinin ve kronik cari açık sorununun yurtiçindeki kesimlerin dövizde pozisyon alma konusunda işini zorlaştırdığından bahsettim. Bu kısa analizde ise farklı kesimlerin (reel sektör, hane halkı, hükümet, mali kesim ve Merkez Bankası’nın) eldeki son verilerle dövizde nasıl bir pozisyon taşıdığını yansıtmaya çalışacağım. Reel sektörün net döviz pozisyon açığı Şubat ayında 0.3 milyar dolar artarak 155.3 milyar dolara yükseldi. Reel sektörün döviz pozisyon açığı 2018 yılının ilk çeyreğinde 223 milyar ABD doları tutarına kadar çıkarken, bu tarihten itibaren pozisyon açığının düzenli olarak azaltıldığı görülüyor. Mart 2018-Ocak 2021 arasında geçen 34 ayda yani yaklaşık 3 yıla yakın bir sürede net olarak 68 milyar ABD doları yabancı para borç ödenmiştir denilebilir. Hane halkı artıda...

Hane halkı döviz pozisyon fazlası ise geçen yılı 150.2 milyar dolar ile kapattıktan sonra Şubat sonunda 148.7 milyar dolar düzeyinde. Bu konuda ise gösterge olarak yurtiçi yerleşik gerçek kişilerin yabancı para mevduatı verisini kullanmaktayız. 2018 yılının Ağustos ayında 87.2 milyar ABD doları seviyesinde olan gerçek kişilerin yabancı para mevduatı geçen yıl sonunda 150.2 milyar ABD dolarına kadar yükselmişti. Hane halkı döviz pozisyon fazlası Ağustos 2018-Nisan 2021 tarihleri arasında 53.7 milyar ABD doları arttı. BDDK verilerine göre bankacılık sektörü döviz pozisyon fazlası Şubat sonunda 5.5 milyar dolar düzeyinde. 2020 Temmuz ayında kamu bankalarının döviz satışlarıyla yabancı para net genel pozisyon açığı 7 milyar ABD dolarına yaklaşmışken, bu yıl Şubat sonunda 5.5 milyar ABD dolarını aşan bir pozisyon fazlası söz konusu. Hazine’nin net döviz pozisyon açığı Şubat sonunda 127.5 milyar dolar seviyesinde. Reel kesim ve hane halkının aksine Hazine’nin döviz pozisyon açığı bir süredir artış eğiliminde. Hazine’nin döviz cinsinden borcu bu yıl Şubat ayı itibarıyla 145.2 milyar ABD doları tutarında. Şubat sonu itibarıyla hazinenin TCMB’deki 17.7 milyar dolar tutarında döviz mevduatı bulunuyor. (Bu analizde hazinenin döviz pozisyonu hesaplanırken merkezi yönetim döviz borcundan TCMB’deki döviz mevduatı çıkarılmıştır) TCMB’nin net döviz pozisyonu Şubat sonunda -42,5 milyar dolar ABD doları tutarında. TCMB’nin döviz pozisyonu için çeşitli büyüklüklere bakılıyor. Bu kalemler şöyle: Net uluslararası rezerv, dış varlık-döviz yükümlülük farkı, yabancı para aktif-pasif farkı ve bunların bilanço dışında izlenen para takası işlemleriyle düzeltilmiş tutarları. TCMB’nin net döviz pozisyonunu hesaplamak için yabancı para tüm aktif ve pasif farkına bakılması daha doğru olacaktır. Ayrıca sadece bilanço dışında izlenen para takası yükümlülükleri değil, VİOP yükümlülükleri de dikkate alınmalı. Buna göre TCMB’nin net döviz pozisyonu Şubat sonunda -42,5 milyar ABD doları tutarında. En büyük açık Hazine’de

Elimizdeki verileri kesimlere göre birleştirdiğimizde, yurt içi yerleşik gerçek ve tüzel kişilerin toplam döviz pozisyonunun Şubat sonunda 6.6 milyar dolar açık ile kapanma noktasına geldiğini söyleyebiliyoruz. Öte yandan, TCMB’nin net döviz pozisyon açığı Şubat sonunda 42.5 milyar ABD dolarına ve Hazine’nin net döviz pozisyon açığı ise 127.5 milyar ABD dolarına yükseldiğinden, ikisinin birlikte döviz pozisyon açığı 170 milyar ABD dolarına çıkmış durumda. Tüm kesimlerin toplulaştırılmış döviz pozisyon açığı ise Şubat ayı sonunda 176.6 milyar ABD doları seviyesinde. Bu değer 2018 yılının Ağustos ayında 187 milyar ABD dolarına kadar yükselmiş, 2020 yılının başında 128 milyar ABD dolarına kadar gerilemişti. Geçen yıl Eylül ayında ise 191 milyar ABD doları ile rekor kırdıktan sonra Ocak ayında 172.1 milyar dolara kadar gerilemişti.