Uzun bayram tatiline girerken piyasalardaki en dikkat çekici gelişme dolar/TL kurunun 8.50 civarına geri çekilmesi ve Temmuz ayında gelişmekte olan ülke kurları arasında en iyi performansı göstermemizdi. Bir para biriminin değerini belirleyen faktörlerde belirgin bir değişiklik olmadan gerçekleşen bu gelişmeyi, birçok yatırımcının şaşkınlıkla karşıladığı izleniyor. Bana göre bu tür dalgalanmalar normal, önceki aylarda da gözlendi. TL şu an için normal işlem bandı içinde 50 günlük hareketli ortalamasına doğru bir geri çekilme trendi içinde.

MB’nin mesajı önemli

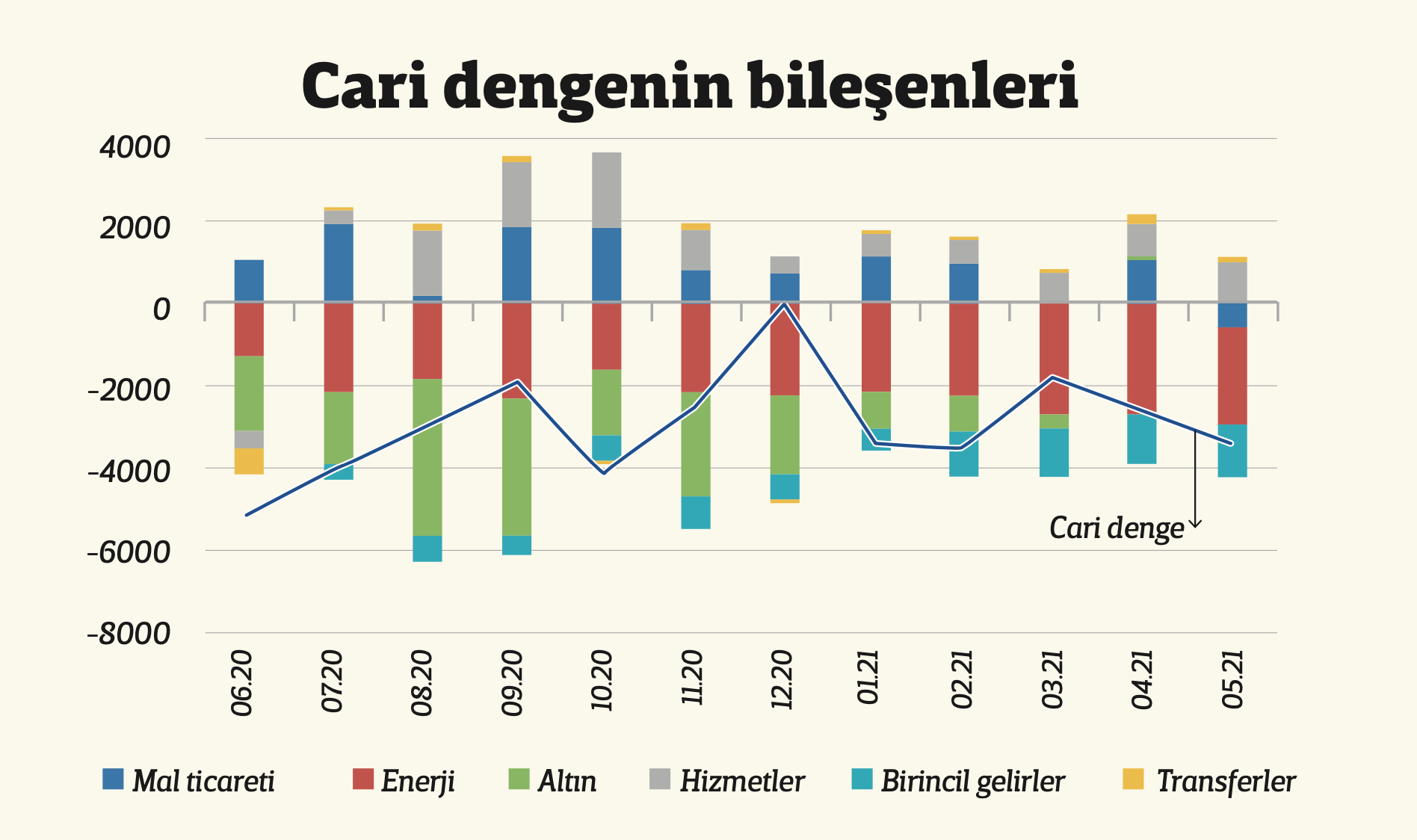

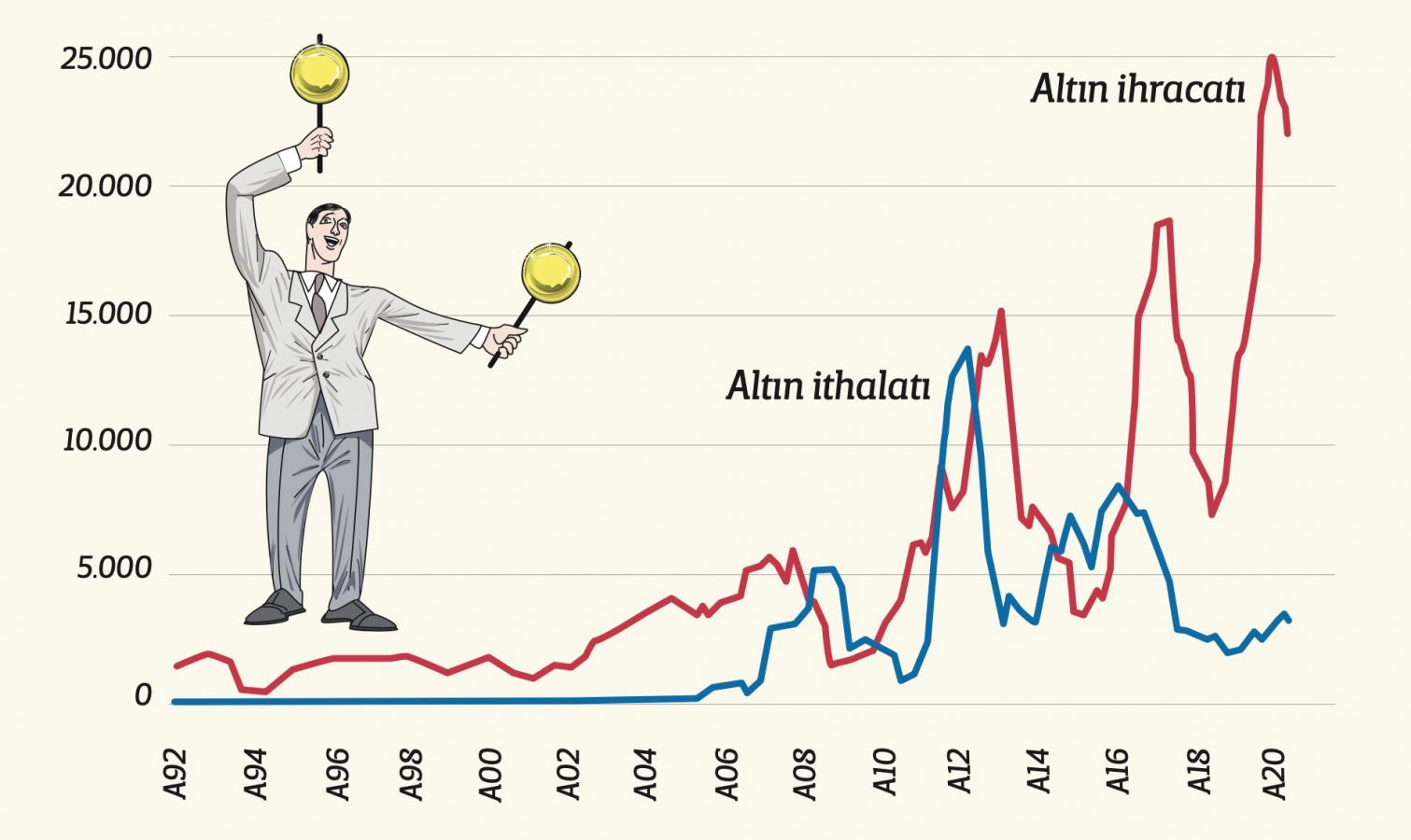

Zaten TL’nin değerini destekleyecek faktörleri saymakta zorlansak da, bu durum TL sürekli değer kaybı eğiliminde olacaktır anlamına da gelmiyor. Önemli olan ana eğilimin ne yönde olduğu, şu anda değer kaybı yönünde olan bu eğilimin değiştiğine dair güçlü sinyaller bulunmuyor. Eğer dolar kurunu aşağı yönde baskılayacak bir şeyleri gözden kaçırıyorsak da bayram sonrası düşüş eğiliminin devam ettiğini görürüz ki, bu durumda yeni bir değerlendirme yapmak şart olur. Öte yandan, bayram öncesi dış ödemeler dengesi yani cari işlemler açığını ilgilendiren iki önemli gelişmenin bu eğilimde bir payı olup olmadığını da belirlemek önem taşıyor. Bunların ilki, TCMB’nin son PPK toplantısında verdiği, “Emtia fiyatlarındaki yükselişe karşın ihracattaki güçlü artış eğilimi ve aşılamadaki kuvvetli ivmenin turizm faaliyetlerini canlandırmasıyla yılın geri kalanında cari işlemler hesabının fazla vermesi beklenmektedir” mesajı olmuştu. Bu mesaj önemliydi, zira TCMB’nin 2021 yılı cari açığı için piyasa ortalama beklentisi olan 25 milyar doların çok altında bir açık beklentisi olduğunu yansıtıyordu. Dış ticaret öncü verilerine bakıldığında, ilk beş ayda 12.7 milyar dolar olan açığın Haziran sonunda 14 milyar dolara yükselmesi kesin gibi görünüyor. Ancak TCMB’nin öngörüsü doğru çıkar ve kalan altı aylık dönemde cari fazla verilirse 2021 yılı gerçekleşmesi piyasa öngörüsünün belki de yarısı düzeyinde olacak. Açıkça belirtmese de Merkez’in bu tahmindeki en büyük dayanağı altın net ithalatının son iki ayda olduğu gibi sıfıra yakın düzeyde seyretmeye devam etmesi gibi duruyor. Geçen yıl ikinci yarıda net altın ithalatı 14.8 milyar dolarla aşırı yüksek düzeyde olmuştu.

Bu borçlanmayı kim yaptı?

Büyüme eğilimi ve iç talebin güçlü seyri, petrol fiyatları nedeniyle enerji ithalatındaki artış trendi ve pandemi kaynaklı seyahat kısıtlamalarının kısmen devam ediyor olmasını dikkate alarak TCMB tahminini fazla iyimser bulduğumu belirtmeliyim. Ancak bu iyimserlik piyasa oyuncuları tarafından daha fazla kabul görür ve fiyatlanmaya başlanırsa TL’ye verilecek en önemli destek olacağının da farkındayım. Cari işlemlerle ilgili diğer önemli gelişme ise Mayıs ayı verileri içinde saklıydı. Konuya ilk dikkat çeken ve çok iyi iz sürerek aydınlanmamıza (henüz kısmen de olsa) neden olan ise Bloomberg’in en sıkı muhabirlerinden biri olan Çağan Koç oldu. Cari dengenin yaklaşık 3.1 milyar dolar açık verdiği Mayıs ayında, bu yüksek açığın finansmanında reel sektör dış borçlanmasının en önemli rolü oynamasından bahsediyorum. Buna göre, Mayıs ayında bankalar hariç firmalar tarafından sağlanan yurt dışı krediler 7.98 milyar dolarla verilerin kaydedilmeye başlandığı 1984’ten bu yana en yüksek seviyeye ulaştı. Şirketler borç geri ödemeleri çıkarıldığında, net 3.57 milyar dolarla Haziran 2008’den bu yana en yüksek net dış borçlanmayı gerçekleştirdi. Mayıs ayı verileri, normalde cari açığın finansmanında daha belirgin rol oynayan portföy yatırımları ve yabancı doğrudan yatırımlar gibi kalemlerde sınırlı girişe işaret ederken, mayıs ayında cari açığın finansmanına en güçlü katkının finans dışı firmalardan geldiğini gösterdi. Bu sayede de TCMB’nin yani resmi rezervlerin 1.3 milyar dolar arttığı açıklandı. Çağan’ın haberine göre, bu yüklü finansmanda aslan payını İstanbul Havalimanı’nın işletmecisi İGA almış. İGA mayıs ayı içinde 5.8 milyar euro (6.9 milyar dolar) borcunu mevcut kreditörlerle yaptığı görüşmeler sonucunda refinanse etmiş. Kaynaklar kredinin vadesinin 2 yıl uzatıldığını, faizlerinin ise düşürüldüğünü belirtmiş. Ancak yukarıda da belirttiğim gibi, bu haberin beni “kısmen aydınlatabilmesinin” nedeni, ödemeler dengesine yansıyan akımları tam olarak açıklayabilmemi sağlayamamasından kaynaklanıyor. Bunun iki ana nedeni var; 1: Kredinin yurt dışından değil yurt içi bankalardan alındığı belirtiliyor ki, aslında dış alem ile bir alışveriş olmadığından ödemeler dengesine giriş olarak yansımaması gerekiyor. 2: Haberde refinanse edildi deniyor ki, bu teknik terim borcun sadece yenilendiği yani ilave kredi alınmadığı (net borçlanma olmadığı) anlamına geliyor. Aynı haberde, kredinin refinansmanı için Çinli bankalarla görüşmeler yapıldığı ancak olumlu sonuçlanmadığı belirtiliyor. Bu nedenle, orjinal kreditörler olan ve aralarında üç kamu bankasının (Ziraat Bankası, Halkbank, Vakıfbank) yanı sıra Denizbank, QNB Finansbank ve Garanti Bankası’nın yer aldığı konsorsiyum devreye girmek durumunda kalmış. Yukarıda bahsettiğim iki nedenin ilkine şöyle bir açıklama getirebiliyorum: Ödemeler dengesine yansıdığına göre bu kredinin yurt içi bankaların yurt dışı şubelerinden verildiği söylenebilir. Ancak, yurt içi ve yurt dışı banka bilançolarının konsolide edilmiş halini açıklayan BDDK verisine göre, yurt dışı şubelerin toplam krediler içindeki payı Nisan’da yüzde 4.6 iken Mayıs’ta sınırlı artışla yüzde 5’e çıkmış. Bir diğer deyişle, Nisan’da 167.4 milyar dolar olan döviz cinsi krediler Mayıs’ta 168.1 milyar dolara yükselmiş. Yani ödemeler dengesine yansıdığı kadar bir artış görünmüyor. Bu duruma getirilebilecek tek açıklama ise krediyi bankaların yurt dışı şubelerinin değil iştiraklerinin vermiş olduğudur. İkinci ve daha önemli nedene ise açıklama getirmekte zorlanıyorum. Eğer İGA sadece refinansman yaptıysa, Mayıs ayında finans dışı şirketlerin gerçekleştirdiği 3.5 milyar dolar gibi çok yüksek borçlanmayı Türkiye için risk algılamasının yüksek olduğu bu dönemde başka hangi firma veya firmalar sağlamış olabilir? Bu gelişmenin kaynaklarını bayram öncesi TCMB’ye sorduğumda ise aşağıdaki yanıtı almıştım: “Söz konusu gelişme temel olarak, birkaç firmanın yüksek montanlı yurt dışı kredi kullanımı ve geri ödemeleri kaynaklıdır. Bankamız Kanunu 43. madde kapsamında yer alan “istatistiki veri gizliliği” gereği, firma ismi paylaşılamamaktadır” Bu konuda daha fazla spekülasyona yol açmadan ivedilikle yapılması gereken ise TCMB tarafından daha ayrıntılı açıklamanın yapılması olacaktır.

Bunun iki ana nedeni var; 1: Kredinin yurt dışından değil yurt içi bankalardan alındığı belirtiliyor ki, aslında dış alem ile bir alışveriş olmadığından ödemeler dengesine giriş olarak yansımaması gerekiyor. 2: Haberde refinanse edildi deniyor ki, bu teknik terim borcun sadece yenilendiği yani ilave kredi alınmadığı (net borçlanma olmadığı) anlamına geliyor. Aynı haberde, kredinin refinansmanı için Çinli bankalarla görüşmeler yapıldığı ancak olumlu sonuçlanmadığı belirtiliyor. Bu nedenle, orjinal kreditörler olan ve aralarında üç kamu bankasının (Ziraat Bankası, Halkbank, Vakıfbank) yanı sıra Denizbank, QNB Finansbank ve Garanti Bankası’nın yer aldığı konsorsiyum devreye girmek durumunda kalmış. Yukarıda bahsettiğim iki nedenin ilkine şöyle bir açıklama getirebiliyorum: Ödemeler dengesine yansıdığına göre bu kredinin yurt içi bankaların yurt dışı şubelerinden verildiği söylenebilir. Ancak, yurt içi ve yurt dışı banka bilançolarının konsolide edilmiş halini açıklayan BDDK verisine göre, yurt dışı şubelerin toplam krediler içindeki payı Nisan’da yüzde 4.6 iken Mayıs’ta sınırlı artışla yüzde 5’e çıkmış. Bir diğer deyişle, Nisan’da 167.4 milyar dolar olan döviz cinsi krediler Mayıs’ta 168.1 milyar dolara yükselmiş. Yani ödemeler dengesine yansıdığı kadar bir artış görünmüyor. Bu duruma getirilebilecek tek açıklama ise krediyi bankaların yurt dışı şubelerinin değil iştiraklerinin vermiş olduğudur. İkinci ve daha önemli nedene ise açıklama getirmekte zorlanıyorum. Eğer İGA sadece refinansman yaptıysa, Mayıs ayında finans dışı şirketlerin gerçekleştirdiği 3.5 milyar dolar gibi çok yüksek borçlanmayı Türkiye için risk algılamasının yüksek olduğu bu dönemde başka hangi firma veya firmalar sağlamış olabilir? Bu gelişmenin kaynaklarını bayram öncesi TCMB’ye sorduğumda ise aşağıdaki yanıtı almıştım: “Söz konusu gelişme temel olarak, birkaç firmanın yüksek montanlı yurt dışı kredi kullanımı ve geri ödemeleri kaynaklıdır. Bankamız Kanunu 43. madde kapsamında yer alan “istatistiki veri gizliliği” gereği, firma ismi paylaşılamamaktadır” Bu konuda daha fazla spekülasyona yol açmadan ivedilikle yapılması gereken ise TCMB tarafından daha ayrıntılı açıklamanın yapılması olacaktır.