Geçen hafta Cumhurbaşkanı Erdoğan’ın bazı açıklamaları ve kamu bankalarına sermaye takviyesi yapılacağı yönündeki haberler Türkiye’nin seçim sath-ı mailine beklenenden erken girmekte olduğunu düşündürdü. Köşe yazarları ve siyaset analistleri hemen bu ipuçlarının peşine düşerek “erken seçim” olasılığını tartışmaya başladı. Erdoğan, medyayı hareketlendiren konuşmasında partililere hitaben “Şimdiden 2023 seçimleri için çalışmaya başlamanızı istiyorum” derken, “2023’e eğer kararlı bir şekilde hazırlanacaksak, bizim için şurada son iki durak var, çok önemli. Bu 2021’dir, 2022’dir. 2023 tamamen seçim yılıdır” demişti. Gazetemiz yazarı ve kamuoyu araştırmacısı Bekir Ağırdır’ın geçen hafta katıldığı bir programda dediği gibi 2022 sonbaharında yapılacak bir seçim ancak zamanından önce gerçekleşmiş seçim olur. Bunun öncesinde sandık önümüze konursa da bunun adı baskın seçim olur. Ancak zaten yazımın konusu seçimin ne zaman yapılacağı değil, bunu öngörmeyi siyaset yazarlarına bırakırken, seçim atmosferinin ekonomi ve piyasalara olası etkilerine odaklanmaya çalışacağım.

“Boom-bust” döngüsü

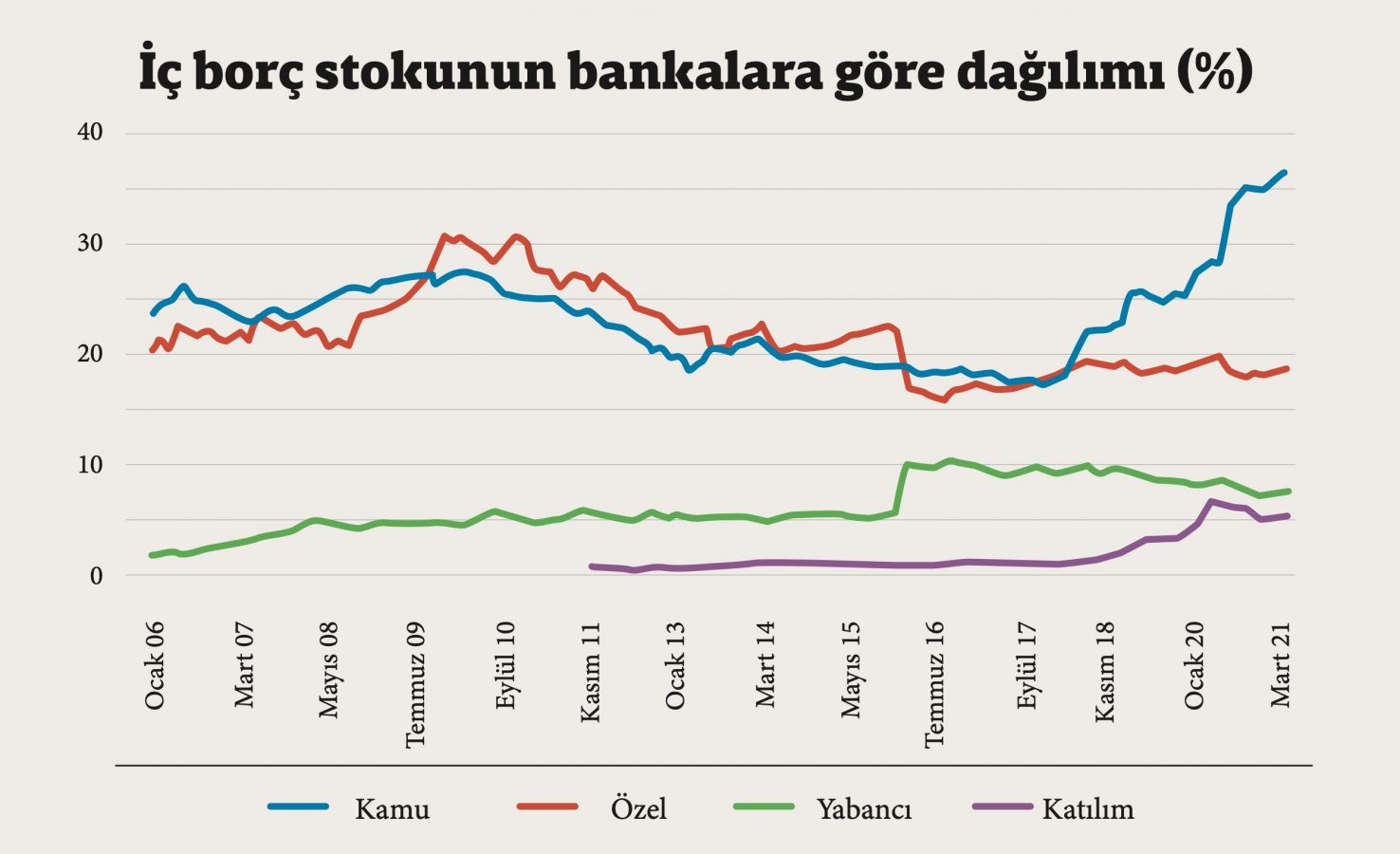

Bana göre, yüzde 50+1 çoğunluk gerektiren Cumuhurbaşkanlığı Hükümet Sistemi, erken seçim ve ekonomik popülizm ilişkisini zaten kökten değiştirmiştir. BDDK ve TCMB gibi bağımsız kararlar alması gereken kurumların 15 Temmuz darbe girişimi sonrası devreye alınan OHAL uygulamalarının da yardımıyla siyasetin güdümüne girmesi, öteden beri hızlı sonuç alınmak istenen dönemlerde en güçlü silah olarak kullanılan kamu bankalarını artık her an devrede olmak zorunda bırakmaktadır. Sürdürülebilir büyüme getirmediği defalarca tekrarlanan deneyimlerle gözlense de, siyasetin ezberi hep en hızlı ve kolay sonuç alınabilen “krediye dayalı büyüme” modeline yönelmektir. Son yıllarda bu filmi defalarca seyrettik; önce krediler ve parasal büyüklükler hızla şişiriliyor, bu ise cari açık ve kur baskısına yol açınca sistem stop ediyor, zorunlu olarak kısa bir süre yavaşlamaya izin veriliyor, ama ilk fırsatta tekrar aynı düzene dönülüyor. Kısacası, ekonomide “boom-bust” döngüsü olarak da adlandırılan 90’ların ortamına döndüğümüzü görüyor ve zaman zaman yüksek büyüme oranları tutturulsa da, geniş kesimleri mutlu etmeyen istikrarsız büyüme döngülerinin görüldüğü bir dönemde olduğumuzu düşünüyorum. Bu bağlamda, kamu bankalarına sermaye enjekte edilerek yeniden kredi artışlarının pompalanacağı senaryosunu hemen bir erken seçim sinyali olarak yorumlamıyorum, bunu mevcut sistemin üretebildiği tek çözüm olarak görüyorum. Bu mekanizmanın kullanım süresini ise sürdürülebilir cari açık düzeyinin ve kamu bankalarının mali durumunun belirleyeceğini söyleyebilirim. Kredi artışının ve parasallaşmanın dorukta olduğu 2020 yılının yol açtığı tahribatın izlerini ise bu konuda çıkan son haberlerin satır aralarında görmekteyim. Üst düzey bir bankacılık kaynağı geçen hafta Reuters’a verdiği demeçte, kamu bankalarının, geçen sene ucuz kullandırılan kredilerden dolayı net faiz gelirlerinde bilançoda zarar yazdığını belirterek, “Konu bankaların sermaye yeterlilik rasyoları ya da likidite ihtiyaçları ile ilgili değil, kamu bankalarının kredi verme kabiliyetleri çok sınırlı. Bu bankaları tekrar kredi piyasasına döndürmek için sermaye artışı gerekiyor” demişti. İki kamu bankasında, geçen yıl verilen düşük faizli kredilerle, yükselen faizlerle birlikte artan fonlama maliyetleri arasındaki makası gösteren net faiz gelirleri eksiye geçmişti. Bunun sonucu olarak da ilk çeyrekte BDDK verilerine göre bankacılık sektörünün net kârı yıllık yüzde 4.3’lük artışla 16 milyar TL’ye yükselirken, kamu mevduat bankalarının net kârı bu dönemde yüzde 63.8 düşüşle 4.4 milyar TL’den 1.6 milyar TL’ye gerilemişti. Halkbank’ın ilk çeyrek net karı yıllık bazda yüzde 93, Vakıfbank’ın yüzde 56, Ziraat Bankası’nın da yüzde 49 düşmüştü. Kamu bankalarına yüklenme bununla da sınırlı kalmamıştı. TL cinsi tahvillere yabancı ilgisinin tarihi düşük seviyelerde seyri, TCMB’nin Açık Piyasa İşlemleri (APİ) portföyünü küçültüyor olması, pandemi desteklerinin tekrar uzatılması ile İş-Kur’un varlık portföyünün reel olarak küçülmesi ve özel bankaların piyasa yapıcılığı yükümlülüğü dışında alımlara isteksizliği gibi gelişmeler, Hazine’yi borçlanma hedefini yerine getirmek için kamu bankalarına daha fazla yüklenmek durumunda bırakmaktadır. Bu ise, Hazine iç borç stokunun yüzde 36.7 ile açık ara tarihteki en yüksek kısmını taşıyan kamu bankaları açısından bilanço yönetimini çok zorlaştırmakta ve mali zaafiyete yol açmaktadır.