Borsa İstanbul’da alınan geç kapatma kararının yatırımcılara faturasını geçtiğimiz hafta kaleme almıştık. Bu hafta ise hisse piyasasında yaşanan sert düşüş ve oluşan mağduriyetin giderilmesi için yetkililerin başvurduğu çözüm yollarını irdeleyelim.

Başta Hazine ve Maliye Bakanlığı olmak üzere SPK, Borsa İstanbul ve Türkiye Varlık Fonu yatırımcıların kaybını telafi etmek için birçok adım atıyor. BES’te devlet katkısı portföyünde borsa payı artırılırken, Hazine Bakanı Nebati hisse geri alımlarında stopajın sıfırlanması talimatı veriyor. Türkiye Varlık Fonu ise bünyesindeki Fiyat İstikrarı Fonu aracılığıyla piyasayı desteklemeye hazırlanıyor. Öte yandan deprem sonrası borsanın açık kaldığı 6-8 Şubat tarihlerinde “dude” lakaplı büyük bir yatırımcının bir aracı kurum üzerinden yaptığı yüksek miktarlı satışların da kime ait olduğu araştırılıyor.

“Dude” satışı...

Borsa İstanbul’da işlemlerin çarşamba günü yeniden başlamasıyla birlikte BIST 100 deprem öncesi son işlem günündeki seviyelerine ulaştı. 15 Şubat’ta açılan borsada ilk işlem gününü %10 ile tavandan kapatan hisseler kayıplarını telafi etse de gelin deprem haftası yaşanan satışların detaylarını analiz edelim…

Depremden önceki hafta 3 Şubat Cuma günü ismi geçen bir aracı kurum üzerinden gerçekleşen 1.5 milyar TL’lik alım sonrası borsa yüzde 5 yükselmişti. 6 Şubat Pazartesi günü ise deprem sonrası depo şartı düzenlemesi geldiğinden aracı kurumlar takasında olmayan hisseleri satamadı ve mecburen 7 Şubat Salı günü beklendi. Salı günü depo şartının kalkmasıyla birlikte aynı meşhur aracı kurum 1.3 milyar TL’lik satış yaptı ( 3 Şubat kapanışına göre %10 düşüşle satış yapıldı) ve depremin üçüncü günü 8 Şubat’ta ise borsa nihayet kapandı.

Bu satışların önüne geçmek için bu aracı kurumların sorgulanması elbette kalıcı çözüm değil çünkü serbest piyasada her kurum istediği pozisyonu alabilir. Teknik uygulamalar ile algoritmaların işlemlerini yavaşlatmak da tek başına yeterli değil. Önemli olan piyasanın sağlıklı işlemesini sağlamak ve uzun vadeli yatırım yapan kurumsal yerli/yabancı yatırımcıyı borsaya çekmek.

Peki, bu adımların amacı el birliğiyle borsayı yeniden yükseltmek mi? Yoksa deprem bölgesindeki yatırımcıların mağduriyetini mi telafi etmek? Her iki türlü de atılan adımların yan etkilerini hesaba katmak gerekiyor. Borsa sonsuza kadar yükselemeyeceği gibi; küresel piyasalara kıyasla sığ olan Borsa İstanbul’un tasarruf aracı haline gelmesi, vatandaşların birikimlerinin getirilerindeki oynaklığı artırabilir. Diğer taraftan vaktinde alınmayan kararların telafisi parasal genişleme ve kısa vadeli mikro çözümler ile olduğu için harcanılan maddi ve manevi destek kalıcı iyileşmeyi beraberinde getiremeyebilir.

Hisse payları artıyor

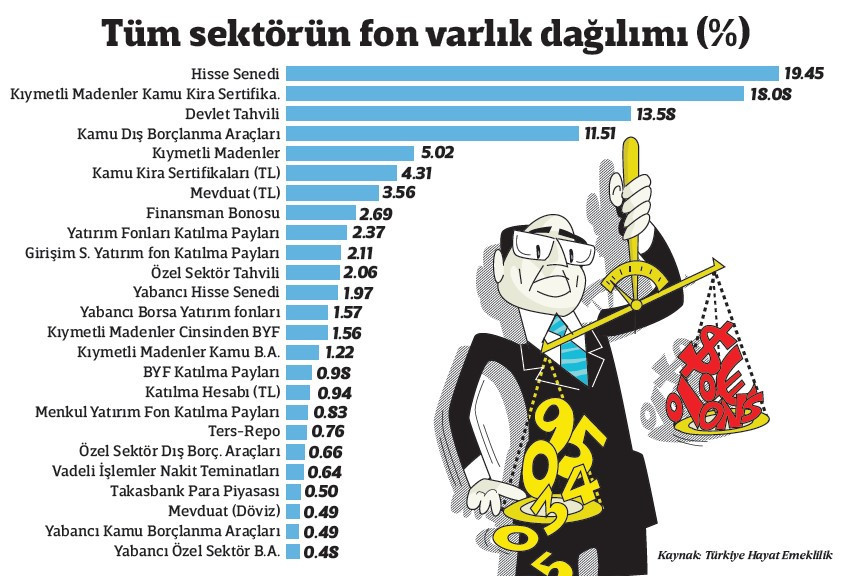

BES içindeki devlet katkısında borsa payı yüzde 10’dan yüzde 30’a çıkarılırken; tek bir hisse senedine portföyün yüzde 1’inden fazla yatırım yapılamayacağı sınırlaması da yüzde 5 olarak değiştirildi. Fonlar BIST 30, BIST Likit Banka, BIST Banka Dışı Likit 10 ve BIST Katılım 30 endekslerindeki paylarda alım yapabilecek. Bu düzenlemelerle grafikte de gördüğünüz üzere tüm sektörün fon dağılımından yaklaşık yüzde 20 pay alan hisse senetlerinin payının artması bekleniyor. Dünyada emeklilik fonlarında toplam hisse ağırlığının ortalama yüzde 40 olduğu düşünülürse, Türkiye’de hala gidecek çok yerimiz var.

Piyasanın önemli isimlerinden yorumlar

Ata Portföy Genel Müdürü Mehmet Gerz: 50 milyarlık birikmiş devlet katkısının %12’si hisse senetlerinde tutuluyor, yeni düzenlemeyle 10 günlük uyum süreci içerisinde hisselere 9-10 milyar liralık geçiş olabilir.

Nurol Yatırım Bankası YKB Ziya Akkurt: Atılan adımlar ilk aşamada yeterli gibi gözükse de yaraları çok iyileştireceğini sanmıyorum. Örneğin tek başına borçların 6 ay ötelenmesi yeterli değil, bu önlemleri geçici görüyorum. Uzun vadeli adımlar atılmalı. Başta deprem vergilerini kapsayan iletişim vergileri altındaki kaynaklar denetlenmeli, kaynaklar doğru kullanılmalı. Borsa hemen kapatılmalıydı, büyük haksızlıklar oldu.Yabancı yatırımcılar borsaya tekrar davet edilmeli.

Econs Danışmanlık Ferhat Yükseltürk: Borsada geç kalınan kararın telafisi için önemli kaynak ayrılıyor. Örneğin stopaj gelirinden vazgeçilmesi, BES’teki kaynağın hisselere yönlendirilmesi nedeniyle TCMB’nin tahvilleri satın alması gibi. Kamu eliyle bölgeye destek için parasal genişleme yapmanız lazım, vergiler ve yardımlarla bu destek tek başına finanse edilemez. Burada ilk öncelik piyasayı yükseltmek olmamalı, bunun için 10-20 milyar TL’lik kaynak ayırdık. Halbuki bu kaynağın bölgenin kalkınması için ayrılması daha elzemdi. Mevcut parasal genişlemeler sonrası enflasyonun yıl sonunda yüzde 40’lardan 60’lara yükseleceğini öngörüyorum.

Azimut Portföy Genel Müdürü Murat Salar: Şirket değerlemeleri hala cazip, pahalı değil. Dolayısıyla borsanın desteklenmesi için atılan son adımları olumlu buluyorum. BES’lerin tahvil yerine hisse piyasasına yönlendirilmesini de doğru buluyorum. Devlet tahvilleri yüzde 9 getiri ile zaten cazip değildi.”

Goldman Sachs: Goldman Sachs ekonomistleri Clemens Grafe ve Başak Edizgil hazırladığı notta, “Marmara depreminin GSYH’daki payı, son depremin olduğu bölgeye göre 3 kat daha büyük. Bir akademik çalışma, o depremin maliyetinin GSYH’nin yüzde 1.2’sine tekabül ettiğini ortaya koydu. Geçen haftaki depremin GSYH’ye maliyetinin yüzde 1’in oldukça altında kalabileceğini hesaplıyoruz” denildi.