Bilindiği gibi bir para biriminin piyasalardaki seyrini belirleyen etkenlerin başında diğer ülkelere karşı verdiği dış ticaret ve hizmetler dengesi ile portföy ve doğrudan yatırımlardan aldığı pay gelir. Söz konusu para birimini yurtiçi yerleşiklerin tasarruflarını değerlendirmede ne ölçüde tercih etmekte olduğu da çok önemli belirleyici olabilmektedir.

ZK teşviği işe yarar mı?

Bu bağlamda, son günlerin en önemli kulis haberi TCMB’nin mevduatlarda dövizden TL’ye geçişi teşvik etmek için, zorunlu karşılıklar kanalıyla bankalara teşvik verme çalışması içinde olduğu yönündeki bilgilerdi. Habere göre banka bazında müşterilerin tuttukları döviz tevdiat hesaplarından TL mevduatlara geçiş oranında kademeli olarak zorunlu karşılıklara daha fazla faiz ödenmesi değerlendiriliyormuş. (Oksijen'ın notu: Yazarımızın makalesi gazetede yayınlandıktan sonra sözü edilen ZK teşvik kararları açıklandı) Baştan belirtelim, bu tür düzenlemelerin “faizi artıramadıkları için yan yollarla TL’ye destek vermeye çalışıyorlar” algısı oluşturarak faydadan çok zarar verdiğini düşünüyorum. Dolarizasyon üzerine yapılan önceki çalışmalar bu eğilimi azaltmanın daha etkili yollarını net bir şekilde ortaya koymuştu. Yüksek enflasyon veya enflasyon belirsizliği, negatif reel faiz, tüketici güveni, finansal koşullar, ekonomik ve jeopolitik gelişmeler dolarizasyon üzerinde etkili olabilmektedir. Bu eğilimin tersine dönmesine yani mudilerin yerel parayı tercih etmeye başlamalarına da ters dolarizasyon adı veriliyor. TCMB’nin geçmiş çalışmaları, yurt içi yerleşiklerin tasarruf tercihlerini etkileyen faktörler arasında -tüzel ve gerçek kişiler için ayrışmakla birlikte- enflasyon beklentisi ve döviz kuru beklentisi değişkenlerinin öne çıktığı, yerel para mevduatın reel getirisinin de takip edildiğini gösteriyordu. Çalışmalar, tüzel kişilerin Döviz Tevdiat Hesap (DTH) büyüklüğünde YP cinsi ticari işlemlerinin önemli olduğunu gösterirken, gerçek kişilerde TL’de değer kaybı ve enflasyon beklentisinin YP cinsi tasarruf eğiliminin temel belirleyicisi olduğunu yansıtmaktaydı. 18 Haziran tarihi itibarı ile TCMB’nin yayınladığı son veri, yurtiçi yerleşiklerin toplam YP mevduat büyüklüğünü 225.9 milyar dolar gösterirken, bunun 191.4 milyar doları DTH, kalan 34.5 milyar doları ise kıymetli maden (altın) hesaplarından oluşuyor. İki yıl önce bu değerlerin 153.5 ve 7.6 milyar dolar olduğu ve milli gelirin dolar karşılığının bu dönemde artmak yerine gerilediği dikkate alındığında, YP tasarruflardaki bu artışın ekonominin büyüme seyrindeki gelişmelerle ilişkili olmadığı, riskten kaçış eğilimi ile oluşan portföy tercihinden kaynaklandığı söylenebilir.

2001 zirvesine az kaldı

YP mevduat büyüklüğündeki hızlı artışın yanısıra dolarizasyon oranı da 2001 krizi sonrası görülen rekor seviyelere yakın. Aynı tarih itibarıyla toplam mevduat içindeki YP mevduat oranı TCMB haftalık verisinde yüzde 55.4 seviyesinde. Toplam oran için son dönemin en yüksek seviyesi yüzde 57.1 ile 6 Kasım tarihinde, yani TCMB ve ekonomi yönetimi değişimi öncesi günlerde görülmüştü. Tarihi zirve ise yüzde 61.3 ile Ekim 2001’de izlenmişti.ARA’nın düzelmesi için 93 milyar $ gerek

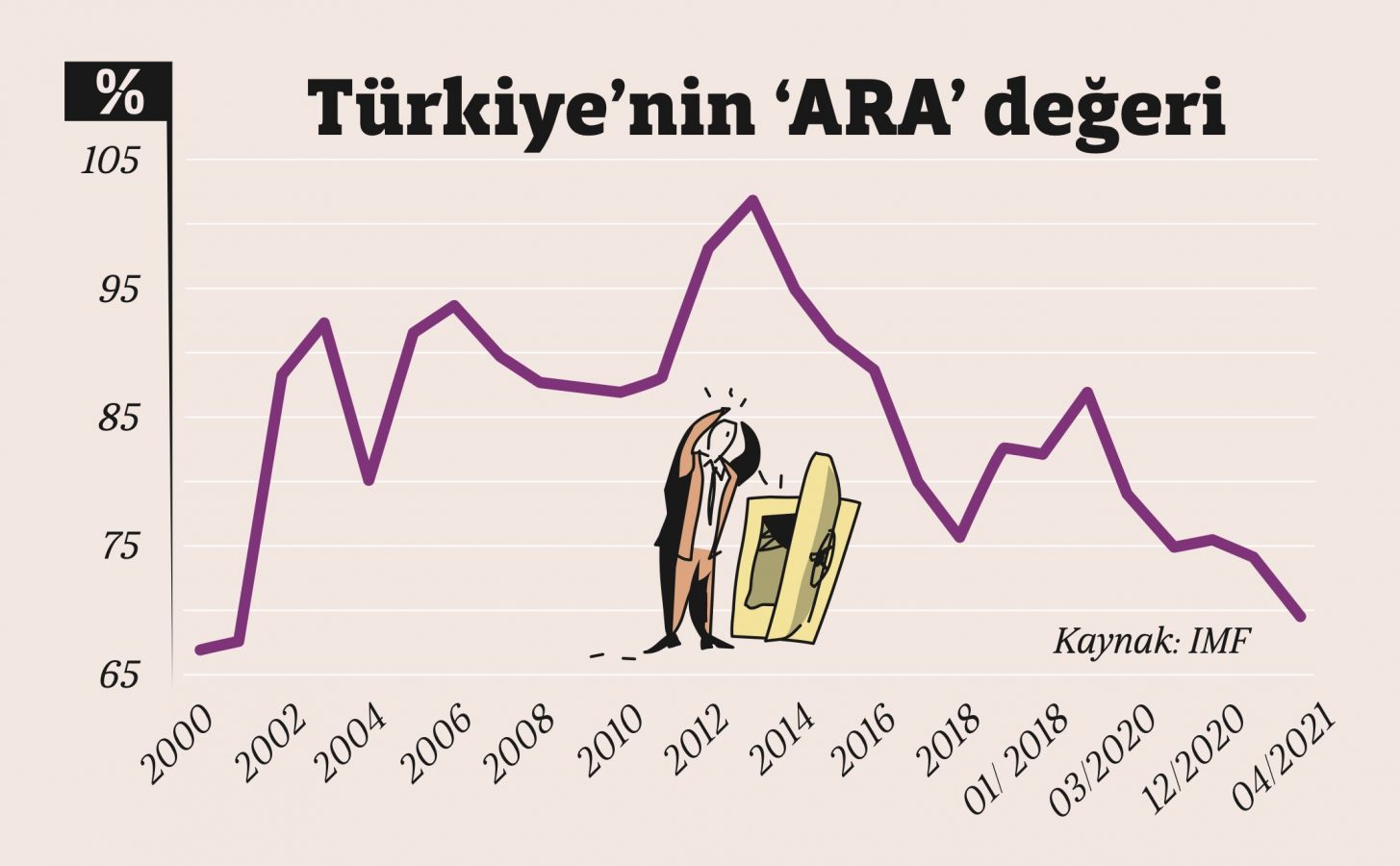

Siz bu yazıyı okuduğunuzda Merkez Bankası toplam rezervlerinin yeniden 100 milyar dolar seviyesini aştığı haberlerini de görmüş olacaksınız. İyi haberler bununla da sınırlı kalmıyor; MF, son yönetim kurulu toplantısında 650 milyar dolarlık yeni rezerv oluşturma önerisine oybirliğiyle destek verdi. Nihai onayın ise Ağustos ayında gelmesi bekleniyor. Öneri hayata geçerse, Türkiye’ye ülke kotası doğrultusunda 6 milyar 370 milyon dolarlık IMF parası (SDR) aktarılacak. Bu da TCMB brüt rezervlerine eklenecek, ancak aynı zamanda bir yükümlülük olduğundan net rezervleri değiştirmeyecek. Son TCMB bilançosuna göre, SDR tahsisatı kapsamında yaklaşık 1.5 milyar dolar bulunuyordu. Ancak bütün bu gelişmeler, Türkiye’nin ideal rezerv yeterlilik seviyelerinin çok altında olduğu gerçeğini değiştirmeyecek. Bu konuda sağlıklı değerlendirme için, IMF’nin rezerv yeterliliği için dünya genelinde kullandığı ARA isimli bir göstergesi bulunuyor. Her ne kadar, rezervlerin içindeki swap ile gelen kısmın 66 milyar doların üzerinde olması sağlıklı bir sonuca varmayı ve geçmiş ile karşılaştırmayı zorlaştırsa da, bu hali ile bile yeterlilik oranının 2001 krizinden beri en zayıf noktalarda olduğu görülebiliyor. Aşağıdaki formülle hesaplanan ARA değerinin ideal aralığı ise yüzde 100-150. ARA = 5% × İhracat + 5% × Geniş Para Arzı (M3) + 30% × Kısa Vadeli Dış Borç + 15% × Diğer Yükümlülükler). Merkez Bankası brüt rezervlerini çıkan sonuc böldüğünüzde ARA değerini buluyorsunuz. Formüldeki kısa vadeli dış borç ve uluslararası yatırım pozisyonu verileri en son Nisan’da yayınlandı. Türkiye’nin ARA değerini Nisan sonu için hesapladığımızda yüzde 69 ile 2001 yılından beri en düşük düzeyine indiğini görüyoruz. IMF, ARA değerini 2000 yılından beri hesaplıyor. Türkiye ideal değer olan yüzde 100-150 aralığını sadece bir kere 2013 yılında o da yüzde 101.5 ile kılpayı tutturabildi.En düşük değer ise yüzde 67 ile 2001 krizinde gözlendi. Toplam döviz rezervlerini ARA ölçütü açısından yeterli hale getirecek seviye ise 127 milyar dolar olarak hesaplanıyor. Bu ise, TCMB’nin 100 milyar dolara ulaştığını tahmin ettiğim bugünkü rezerv durumu ile en az 27 milyar dolar, swapları da dikkate alırsak 93 milyar dolar düzeyinde bir rezerv biriktirme ihtiyacı olduğunu yansıtıyor.