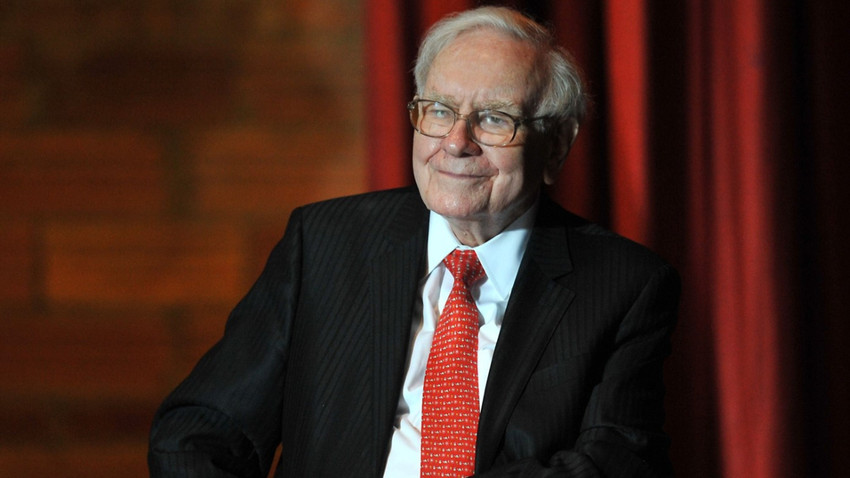

Dünyanın en çok takip edilen yatırımcısı yatırım yaparken kendini rahat hissetmiyorsa bizler de endişelenmeli miyiz? Hisse senetlerini sonsuza kadar elinde tutmayı sevdiğini söyleyen Warren Buffett, Amerikan şirketlerinde önemli miktarda para bulundurmaya devam ediyor. Ancak hiçbir zaman hisse senedi portföyünden bu kadar büyük bir satış yapmamıştı. Halen çoğu hazine bonosu şeklinde olmak üzere 325 milyar dolar nakit ve eşdeğer varlığa sahip.

Bu birikimin büyüklüğünü anlamak için şöyle düşünebilirsiniz: Berkshire Hathaway; Walt Disney, Goldman Sachs, Pfizer, General Electric ya da AT&T gibi ABD'nin en değerli 25 şirketi dışında kalan tüm şirketleri satın alabilir. Dev holding, temettü ve faizlerin hesabında birikmesine izin vermenin yanı sıra, son birkaç ay içinde en büyük hisselerinden ikisi olan Apple ve Bank of America'yı agresif bir şekilde sattı. Ve altı yıldır ilk kez, en iyi bildiği hisse senedinden (Berkshire Hathaway) geri alım yapmayı bıraktı. Peki bu hamle yatırımcıların temkinli olması gerektiğine mi işaret ediyor? Belki. Ancak bu bize Berkshire hakkında daha da fazla şey anlatıyor.

'Ne' değil 'ne zaman' meselesi

Buffett 'ın merhum iş ortağı Charlie Munger'in en ünlü sözü, bileşik yatırımın ilk kuralıdır: “Asla gereksiz yere kesinti yapma.” Berkshire'ı yakından takip eden ve onun sihrinden kendi portföylerine de bir parça bulaşmasını uman yatırımcılar, Buffet'ın ne alıp sattığına çok dikkat eder. Ancak ne zaman sattığına çok daha az dikkat eder.

Mali kriz öncesinde nakde yönelmişti

Yine de her zaman iyimser ve sabırlı görünen Buffett daha önce de temkinli davranmış, 1969 yılında piyasaların çok çalkantılı olduğunu söyleyerek hisse senetlerini satmış ve küresel mali krize giden yıllarda önemli miktarda nakit biriktirerek bunları fısatçı bir şekilde kullanmıştı. New Hampshire'lı bir varlık yöneticisi Adam J. Mead, Buffet hakkında "Piyasaların döndüğünün ve aşırı uçlara gittiğinin farkında" diyor.

Hisse senedi değerlerinin gerilmesi, bir çöküşün ya da hatta bir ayı piyasasının eşiğinde olunduğu anlamına gelmez. Bunun yerine, piyasadan uzaklaşın ve hem iyi hem de kötü dönemleri içerecek olan önümüzdeki birkaç yıl boyunca getiriler hakkında bugünkü değerlemelerin ne söylediğine bakın. Goldman Sachs stratejisti David Kostin kısa bir süre önce S&P 500'ün önümüzdeki on yıl boyunca getirisinin yılda ortalama sadece %3 (savaş sonrası hızın üçte birinden daha az) olacağını öngördü. Dev varlık yöneticisi Vanguard kısa bir süre önce büyük ABD hisse senetleri için %3 ila %5 arasında bir yıllık getiri aralığı ve on yıl boyunca büyüme hisse senetleri için sadece %0,1 ila %2,1 arasında bir getiri öngördü. Profesör Robert Shiller'in konjonktürel olarak düzeltilmiş fiyat-kazanç oranı, Kostin'in projeksiyonuna benzer şekilde, enflasyondan sonra yılda yaklaşık %0,5'lik bir ortalama getiri ile tutarlı.

Daha da basit bir “Buffett Göstergesi” var: Borsada işlem gören tüm şirketlerin toplam piyasa değerinin ABD ekonomisinin büyüklüğüne oranı. Wilshire 5000 Endeksi'ni bir gösterge olarak alırsak, şu anda bu oran yüzde 200 civarında ve bu seviye teknoloji balonunun zirvesinden bile daha yukarıda. Şu anda hisse senetlerinin olası getirisinden daha fazla getiri sağlayan tahvillerle, Buffett'ın riskli hisse senetlerinde yükseliş olmadığı için masadan mümkün olduğunca çok fiş aldığı düşünülebilir. Ancak Buffett bu parayı harcamayı çok istediğini söylüyor. Berkshire'ın 2023 yıllık toplantısında "Gerçekten yapmak istediğimiz şey harika işletmeler satın almak. Eğer 50 milyar ya da 75 milyar, 100 milyar dolara bir şirket satın alabilseydik, bunu yapabilirdik" dedi. Berkshire'ın şu anda 1 trilyon dolar değerinde olduğu düşünülürse, bu büyüklükte bir anlaşmanın yapılması gerekiyor. Mead, 2010'daki Burlington Northern Santa Fe anlaşması ya da 1998'deki General Re'nin satın alınması gibi satın almalarla eşleşen bir işlemin bugünkü bilançoya göre 100 milyar dolar değerinde olduğunu hesaplıyor.

Güvenlik hamlesi mi?

Bu aynı zamanda Buffett'ın bir sonraki krizden ya da piyasadaki çalkantıdan önce kendini güvene aldığı anlamına gelebilir mi? Evet, ama bunu söylemiyor ve bireysel yatırımcıların da ondan daha fazla seçeneği var. Her şeyden önce, Berkshire'ın bir devralmada yapacağı gibi bir işletmeye yatırım yapmak için piyasa fiyatına %20 veya daha fazla prim ödemek zorunda değiliz. Ayrıca çok daha sığ sularda ve daha küçük göletlerde yelken açabiliriz. Örneğin, Vanguard'ın 10 yıllık tahminleri ABD dışı gelişmiş piyasa hisse senetleri için yılda %7 ila %9 ve ABD küçük sermayeli hisse senetleri için %5 ila %7 arasında değişiyor. Son yıllarda Japon ticaret şirketlerine yaptığı çok karlı bir yatırım dışında, Buffett parasını çoğunlukla Amerika'da tuttu ve muhtemelen böyle yapmaya devam edecek. Yine de Berkshire'da değişiklikler kaçınılmaz ve bunun nedeni sadece 94 yaşındaki Buffett'ın olağanüstü kariyerinin sonuna yaklaşması değil. Buffett, neredeyse yalnızca hisse geri alımları yoluyla hissedarlara nakit iade etmekten çekinmedi, ancak kendi hisselerini bile bunun için çok pahalı buluyor. Berkshire aynı zamanda, kârlarını dağıtma ve piyasayı kolayca geçme konusundaki uzun dönemli rekorunu tekrarlayamayacağı bir büyüklüğe ulaştı. Mead'e göre Berkshire bir şekilde (muhtemelen temettü yoluyla) parayı geri vermek zorunda kalacak. Sonunda bileşik kârlılığı durdurmak gerekecek.