Hem küresel durgunluk hem de yüksek enflasyon güçlerini birleştirince ortaya çıkan stagflasyon senaryosunu en fazla seven yatırım aracı altın oldu. Dolar cinsinden fiyatlanan ons altının değeri yıl başından bugüne yüzde 8 yükselirken, Türk Lirası cinsinden ölçülen gram altın yüzde 10 kazandırdı. Üstelik alternatif yatırım araçlarından borsanın yüzde 10 kaybettirdiği, dövizin yüzde 2 kazandırdığı bir ortamda.

Altın fiyatlarındaki yükselişin devam edip etmeyeceğini analiz etmek için önce dört soruya cevap bulmamız gerekiyor: Faiz artışları son bulacak mı? Yüksek enflasyon dönemi bitiyor mu? Küresel piyasalarda dolara olan talep sürer mi? Ve resesyon kapıda mı?

Faiz artış senaryolarını piyasa ve merkez bankalarının gözünden ayrı ayrı ele alalım… Piyasa son dönemde başta SVB olmak üzere yaşanan bankacılık krizinin faturasını “azalan likidite ve yükselen tahvil faizlerine” yani merkez bankalarının faiz artışlarına bağlıyor. Dolayısıyla bu yıl içinde gelişmiş ülke merkez bankalarının faiz artırımlarını durduracağını ve hatta indirimlere başlayacağını düşünüyor.

Vadeli piyasalar üzerinden beklenen faiz eğrisinde Avrupa Merkez Bankası’nın yılı yüzde 3.30, ABD Merkez Bankası FED’in ise yüzde 4.25 faiz ile tamamlayacağı fiyatlanıyor. Halbuki gelişmiş ülke merkez bankalarının bilanço büyüme hızı son 10 yıllık ortalamalarının altına gelse de hala küresel likidite koşullarını gösteren M2 para arzının ve finansal durum endekslerinin agresif bir daralmaya işaret etmediğini görüyoruz. Tüm bunlarla birlikte enflasyonda hala hedeflerin tutmamış olması, bize faiz indirimleri için erken bir fiyatlama olduğunu söylüyor.

Gelelim enflasyon ile altın ilişkisine. Küresel enflasyon ABD ve Avrupa’da yükselirken, buna karşı önlem alan FED ve ECB’nin güçlü faiz artırımları nedeniyle geçtiğimiz yıl mayıs ayından bu yana enflasyon beklentileri geriliyor, reel getiri ise artıyor. Rakamlara bakalım. 24 Mart itibarıyla ABD 10 yıl vadeli tahviller ile ABD enflasyona endeksli tahvillerden türetilen ileriye dönük enflasyon beklentisi yüzde 2.22, reel getiri ise yüzde 1.16. Nominal faiz ise her ikisinin toplamı (örneğin 24 Mart %2.22+%1.16=%3.38).

2022 yılı mayıs ayında ise enflasyon beklentisi yüzde 3, reel getiri ise yüzde 0.5. Diğer bir deyişle son 1 yıllık dönemde yatırımcıların ileriye dönük enflasyon beklentileri zayıflamış, diğer taraftan faiz artışlarının getirdiği yüksek reel faiz dönemine ilişkin beklenti artmış. Bu iki değişken ile altın fiyatları karşılıklı incelendiğinde reel faizler ile altının ters bir ilişki içinde olduğu görülüyor. ABD reel faizlerinin arttığı dönemlerde genellikle enflasyonun ve enflasyon beklentilerinin düştüğü görülürken bu altına pek yaramıyor. Aynı zamanda yüksek reel faiz doların güçlendiği döneme de işaret ediyor.

Bankacılık krizlerinin arttığı bir ortamda FED’in faiz artırım iştahının bittiğini görürsek reel faizlerin düştüğü ve dolayısıyla altının önünün açıldığı bir dönem görebiliriz. Diğer taraftan bankacılık sistemindeki gelişmeler kontrol altına alınırsa Fed arzuladığı yüzde 6 seviyesindeki gösterge faiz oranına (mevcut yüzde 4,75) yeniden ulaşmak isteyebilir. Bu durum ise altın için iyi olmayabilir. Gelelim resesyon endişelerine...

Dünya bankası uyarıyor “Kayıp 10 yıla hazır olun”

Dünya Bankası’nın bu hafta yayımladığı raporunda hükümetlerin üretkenliği, işgücü arzını ve yatırımı artırmak için iddialı girişimlerde bulunmaması durumunda, ortalama potansiyel küresel ekonomik büyümenin 2030’a kadar yılda yüzde 2.2 ile 30 yılın en düşük seviyesine ineceği belirtildi.

Dünya Bankası Baş Ekonomisti Indermit Gill, konu hakkında yaptığı açıklamada, “Küresel ekonomi için kayıp bir 10 yıl yaklaşıyor olabilir” diyerek, çalışmayı teşvik eden, üretkenliği artıran ve yatırımı hızlandıran politikaların bu eğilimi tersine çevirebileceğini söyledi. Raporda, Covid-19 salgını ve Rusya’nın Ukrayna’yı işgali de dahil olmak üzere son birkaç yılda meydana gelen krizlerin yaklaşık otuz yıllık sürdürülebilir ekonomik büyümeyi sona erdirdiği belirtildi.

İşte bu noktada piyasadaki genel kanaat resesyon endişesinin güvenli limanlara olan talebi tetikleyeceği. Son dönemde ABD tahvilleri, altın ve mevduat gibi ürünlere ilginin artması riskten kaçış olarak yorumlanıyor.

Bankacılık krizi henüz fiziki piyasalara yayılmadığı için emtiaya ilişkin yükseliş görüşünü yineleyen Goldman Sachs, 12 aylık altın fiyat hedefini ons başına 1950 $’dan 2050 $’a yükseltti. “Altın fiyatlarının yalnızca Fed faiz oranları zirveye ulaştıktan sonra ETF (borsa yatırım fonu) girişleriyle değil, aynı zamanda yatırımcıların getiri arayışı ve dolardaki değer kaybıyla da destekleneceğine inanıyoruz. Öte yandan gelişen ülkelerdeki toparlanmanın da emtia talebine pozitif katkı yapacağını düşünüyoruz” ifadelerini kullandı.

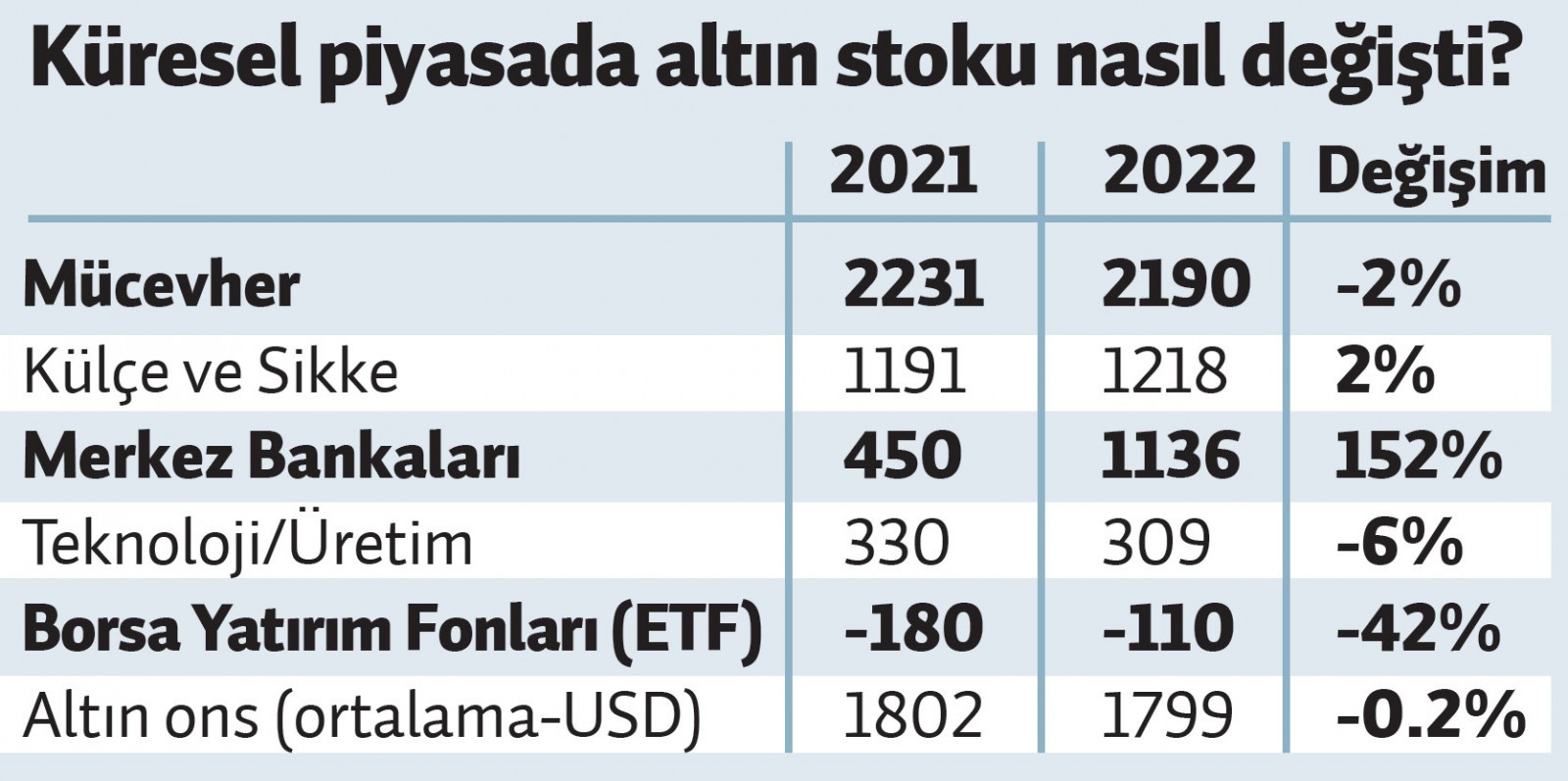

Altın fiyatlarının Çin’in fiziki alımındaki olası bir yavaşlama gibi daha kısa vadeli risklere rağmen, küresel merkez bankalarının alımları ve jeopolitik endişeler nedeniyle yükseldiğine dikkat çeken Goldman Sachs; 2100 doların üzerinde bir kırılmanın ancak FED’in gerçek manada indirimlere başlaması ile test edilebileceğini belirtiyor.