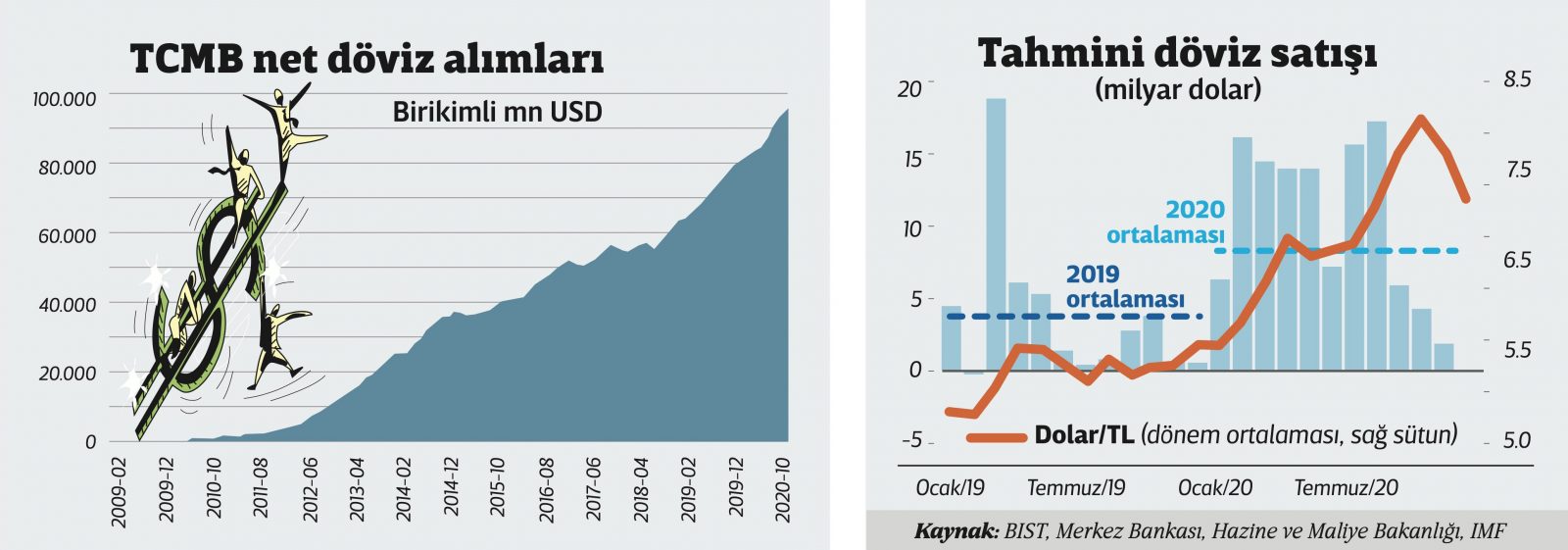

Geçen hafta yayınlanan ilk yazıma Merkez Bankası’nın son iki yıldaki yüklü döviz rezervi kaybı konusuna yaklaşımımı aktararak başlamış ve finans dünyasında swap olarak adlandırılan para birimi takası (TL ile ABD Doları ya da altının değişimi) işlemlerinin bu konudaki rolüne dikkat çekmiştim. Zira, Banka’nın rezervleri kullanılarak piyasaya döviz satış müdahalelerinin başladığı 2019 yılında hızla azalan rezervlerin oluşturduğu açığı kapamak üzere bankalarla swap işlemleri devreye alınmış ve konuyu uzaktan takip edenlerin uzun süre rezerv kaybını farkedememesi sağlanmıştı. Türkiye’deki yüksek mevduat dolarizasyonu nedeniyle yapısal olarak dövizde bilanço içi açık pozisyon taşıyan bankalar, yurtdışı kurumlarla yaptıkları ve açık pozisyonun dengelenmesini sağlayan benzer işlemlere sermaye kısıtlaması gelmesiyle bu işlemleri TCMB ile yapmaya istekli olmuşlardı. Bankalar ayrıca bu işlemle politika faiz oranından (ve hatta uzun vadeli swap işlemlerinde bu seviyenin de altından) istikrarlı bir TL fonlama sağlamış da oluyorlardı. Nitekim bugüne gelindiğinde, TCMB’nin bankacılık sistemine sağladığı yaklaşık 680 milyar TL fonlamanın yarısından fazlası klasik bir fonlama aracı olan Açık Piyasa İşlemleri (repo ihaleleri) dışından sisteme veriliyor. Söz konusu toplam fonlama rakamı da bankaların toplam TL aktiflerinin yüzde 20’sine yaklaşarak tarihi zirvesinde. Bu da TCMB’ye olan bağımlılığın arttığını yansıtıyor. Öte yandan, aynı dönemde rezervleri yüksek gösteren bir unsur daha vardı ki, bundan önceki yazıda bahsetmemiştim. Ama Cumhurbaşkanı Erdoğan’ın geçen hafta, “Daha önce Çin’le 2.4 milyar dolarlık swap anlaşmamız vardı. Bu rakamı 3.6 milyar dolarlık bir anlaşmayla toplamda 6 milyar dolara çıkarmış olduk” açıklamasıyla konunun gündeme gelmesi, olayın bu tarafını da anlatmamı gerekli kılıyor. Öte yandan, bu anlaşmayla sağlanan 3.6 milyar doların 15 Haziran itibarıyla hesaplara geçmiş olduğu da TCMB tarafından açıklandı. Zira, yabancı merkez bankaları ile 2018’den itibaren yapılmaya başlanan swap anlaşmaları, bu türev işlemden doğan yükümlülüğün bilanço dışında izlenmesi nedeniyle, döviz rezervlerinin ve net rezervlerin yükselmesi anlamına geliyor. Ancak, bu borçlanma aynı zamanda TCMB’nin ve dolayısıyla Türkiye’nin kısa vadeli dış borcunun artması anlamına geldiğinden piyasalarda sıklıkla sorgulanan “rezervlerin dış borçları karşılama yeterliliği” anlamında bir fayda sağlamıyor. TCMB’nin 4 Haziran itibarıyla son verisine göre 93.7 milyar dolar olan toplam döviz rezervlerinin, 62.1 milyar dolarlık kısmı swap borçlarından oluşuyor. Bunun 44.4 milyar doları yurtiçi bankalardan kalan 17.7 milyar dolar ise yabancı merkez bankalarından kaynaklanıyor. Yabancı merkez bankalarından sağlanan swap girişleri ödemeler dengesi verisi ayrıntılarından da takip edilebiliyor. Buna göre 2018 yılından itibaren beş ayrı swap girişi oldu. Ocak 2021’deki son girişte gelen 1.4 milyar dolarla toplam 18.4 milyar dolara ulaştı. Bu girişlerin Eylül 2018, Aralık 2019 ve Mayıs 2020 tarihlileri Katar, Haziran 2019 ve Ocak 2021 ise Çin ile olan anlaşmaları temsil ediyor. Bilindiği gibi, swap anlaşmaları ile elde edilen döviz rezervleri, Çin örneğinde olduğu gibi dış ticaret amaçlı yerel para birimleri cinsinden ödeme yapılması gibi bir kullanım dışında başka bir kullanıma (piyasaya döviz satışı v.b) konu olmuyor.

18.06.2021 04:30

Çin işi, Katar işi…

A+

Yazı Boyutunu Büyüt

A-

Yazı Boyutunu Küçült

* Bu haber/yazı ve resimlerin eser sahipliğinden doğan tüm hakları Haftalık Yayıncılık Anonim Şirketi’ne ait olup işbu yazı/haber ve resimlerin, kaynak gösterilmeksizin kısmen/tamamen izin alınmaksızın yeniden yayımlanması yasaktır. Haftalık Yayıncılık Anonim Şirketi’nin, 5187 sayılı Basın Kanunu’nun 24. maddesinden doğan her türlü hakkı saklıdır.

Kasım enflasyonu zafer ilan etmemize yeter mi?

05 Aralık 2025

Hasta ölümden döndü aynı ilaçlara devam

28 Kasım 2025

Hazine’nin piyasalara “can suyu” planı

21 Kasım 2025

Dezenflasyon süreçlerinde 7 büyük günah

14 Kasım 2025

Bu yıl da olmadı önümüzdeki yıllara bakacağız

Tüm Yazıları

07 Kasım 2025