Geçen hafta ekonomi ve piyasalar açısından kritik iki kuruma atamaların gerçekleştiği izlendi. Merkez Bankası Başkanlığı’na beklendiği gibi Hafize Gaye Erkan getirilirken, TCMB’nin önceki başkanı Şahap Kavcıoğlu’nun BDDK’ya Başkan olarak atanması ise sürpriz oldu ve seçim öncesi dönemin politikalarının ana uygulayıcılarından biri olması nedeniyle “rasyonele dönüş” hedefi doğrultusunda topyekun kadro değişimi bekleyen piyasaların olumsuz tepkisi ile karşılandı.

Bu bağlamda, piyasa ilk etapta TCMB başkan değişiminin başkan yardımcıları, PPK üyeleri ve Banka Meclisi üyeleri tercihlerine nasıl yansıyacağını takip edecek. Burada da beklenen değişimlerin gerçekleşmediği görülürse, piyasaların gerçekçi bir bakışla oluşturduğu “ortodoksluğa kısmi dönüş” beklentisi bile karşılanmamış olacak. Ayrıca yeni başkan Erkan’ın 22 Haziran PPK toplantısı öncesi piyasalarla bir iletişime geçip geçmeyeceği de önemli olacak.

Ancak beklenen mesajın bundan önce geldiği görüldü. Cumhurbaşkanı Erdoğan, KKTC ve Azerbaycan ziyaretleri sonrasında medya mensuplarına yaptığı açıklamalarla, yeni ekonomi ve TCMB yönetiminin başta faizler olmak üzere atacağı adımları onayladığı mesajını verdi. Elbette, piyasa bu desteğin sınırlarının ve süresinin ne olduğunu sorgulamaya devam edecektir. Zirvenin desteğini alan Hazine ve Maliye Bakanı Şimşek’in ise bugün önce TÜSİAD bünyesinde iş insanları ile buluşması ve daha sonra TBB bünyesinde banka genel müdürleriyle bir araya gelmesi ve “rasyonele dönüş” politikaları açısından güçlü mesajlar vermesi bekleniyor.

Bu esnada geçiş sürecini kolaylaştırmak amacıyla ve de olası politika faizi artışı etkisini güçlendirmek için döviz kurlarının belli bir hızda yükselişine izin verildiği yönünde bir algılama da piyasada oluşmuş durumda. Seçim sonrası ilk iş gününden itibaren gözlenen bu gelişme ilk günlerde kontrollü seyrettiğinden serbest piyasaya dönüş olarak algılanmış, bankanın rezervlerinin piyasaya döviz satışlarında daha az kullanıldığı şeklinde yorumlanmıştı. Ancak 7 Haziran günü gözlenen günlük yüzde 7 üzerindeki kur artışı sonrasındaki günlerde piyasanın görece yatışması eski sistemin devam ettiği algılamasını güçlendirmişti.

Rezerv tükeniyor

Merkez Bankası’nın haftalık bazda döviz pozisyonunu etkileyen giriş ve çıkışlara bakıldığında da hesaplamalarım piyasaya satışların net rezerv kaybına yol açmaya devam ettiği yönündedir. Bu ise bankanın mevcut rezerv durumu dikkate alındığında, sürdürülebilir bir görünüme işaret etmediğinden, makro-finansal dengeleri tesis edecek bir faiz seviyesi oluştuğunda ve ileriye dönük beklentilerde bozulma durduğunda oynaklığın azalacağı kur seviyesinin ne olabileceği sorusunu akla getirmektedir.

TÜFE veya ÜFE bazlı reel kur endekslerine bakıldığında TL’de aşırı bir değerlenme gözlenmemekte, ancak seçimler öncesi kurlar baskılandığından ve yabancı yatırımcıların TL varlıklara yeniden giriş için avantajlı seviye arayışı kaynaklı yönlendirmeleri bireyler ve kurumların beklentilerini de yukarı çektiğinden seçim sonrası kur yükselişi %20’ye ulaşmasına rağmen bu artışın devamına yönelik beklentiler ağır basmaktadır. Dolayısıyla burada daha gerçekçi ve makro ağırlıklı bir bakış Türkiye’nin en önemli döviz girdisi kaynaklarından ihracatçıların hangi kur düzeyini daha rekabetçi gördükleri olabilir. Bu bağlamda, bu konuya ışık tutmak üzere bir süredir dikkatimi çeken bir analizin özet sonuçlarını bu yazımda paylaşmak istiyorum. Deneyimli meslektaşımız HSBC Portföy Yönetimi Baş Ekonomisti İbrahim Aksoy tarafından hazırlanan ve önümüzdeki dönemde kurlar üzerine yapılacak seviye değerlendirmelerinde önemli bir referans olmasını beklediğim analize kutu içinde yer verdim.

İhracatçıları tatmin edecek kur seviyeleri

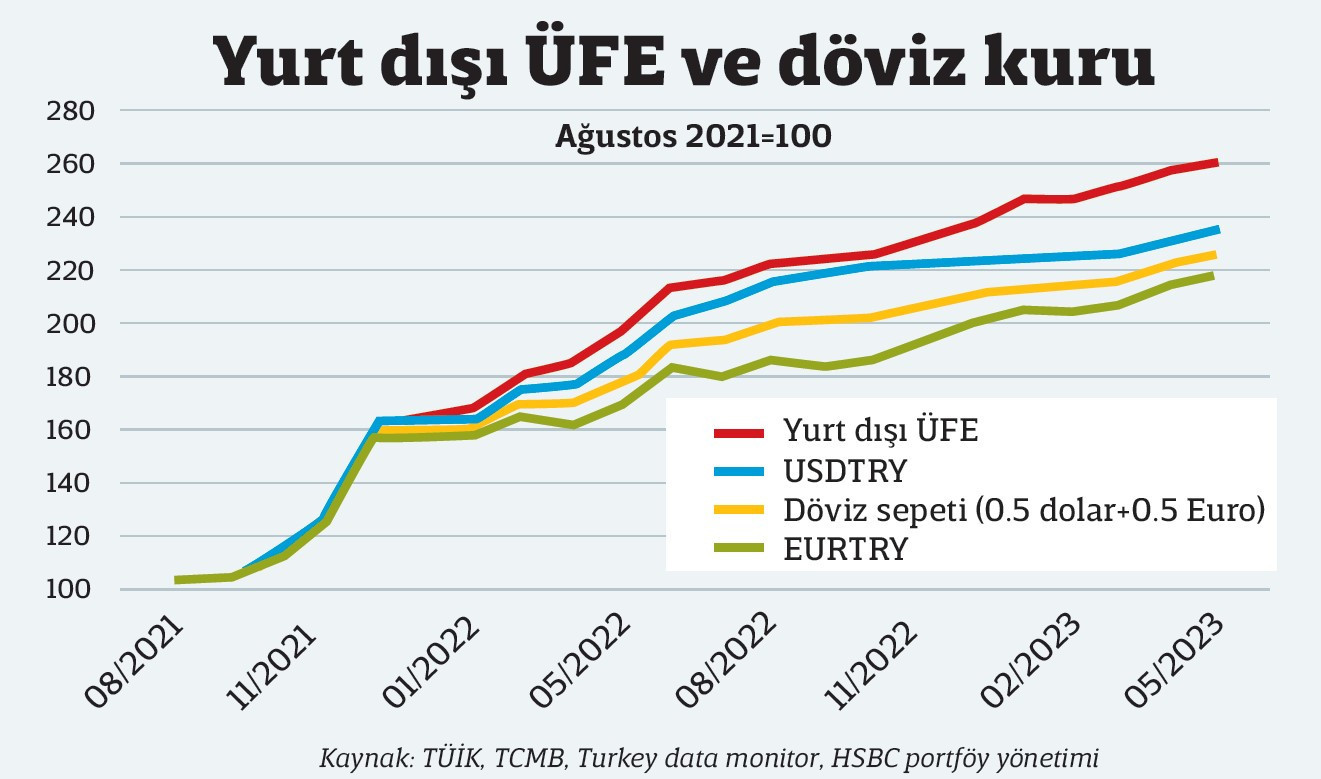

İhracatçıların maliyet artışlarını ölçmek için önemli bir gösterge olarak yurt dışı üretici fiyatları endeksi altında imalat alt endeksini kullanıyoruz. TL’nin ihracatçılar açısından ne ölçüde değerli olduğunu anlamak için faiz indirimi döngüsünün başladığı Eylül 2021’den bu yana olan dönem için ihracatçıların maliyetlerini inceliyoruz.

TÜİK’in yaptığı tanıma göre, “Yurt Dışı Üretici Fiyat Endeksi (YD-ÜFE), belirli bir referans döneminde ülke ekonomisinde üretimi yapılan ve yurt dışına satışa konu olan ürünlerin üretici fiyatlarını zaman içinde karşılaştırarak fiyat değişimlerini ölçen fiyat endeksi.”

Aslında ihracatçıların TL cinsi satış fiyatlarını yansıtıyor bu endeks. Fakat Eylül 2021’den bu yana ihracatçıların yakınmaları satış fiyatlarını maliyet artışları kadar artıramadıkları yönünde. Bu noktada şöyle bir varsayım yapmanın haklı olabileceğini düşünüyoruz: İhracatçıların maliyetleri en azından yurt dışı üretici fiyat endeksi kadar artmıştır.

ÜFE mayısı aşabilir

Eylül 2021’den bir ay öncesini yani Ağustos 2021’i baz alarak imalat sanayi yurt dışı ÜFE, dolar/TL ve euro/TL’yi 100 olarak alıyoruz. Haziran itibarıyla ihracatçıların o günden bugüne maliyet artışını karşılayacak euro/TL seviyesini hesaplıyoruz. Burada, mayıs ayı yurtdışı ÜFE aylık enflasyonu henüz açıklanmadığı için imalat sanayi ÜFE aylık enflasyonunu alıyoruz (%1.3). TL’de son günlerde görülen değer kaybından dolayı haziranda imalatçıların maliyet artışının mayıstan çok daha yüksek olması mümkün. Haziran ayı için imalat sanayi yurtdışı ÜFE enflasyonu için TL’de değer kaybına göre %3.2 gibi muhafazakar denilebilecek bir değişim varsayıyoruz.

Bu hesaplama Eylül 2021’den bu yana ihracatçıların maliyet artışlarının karşılanması için bu ay sonu itibarıyla euro/TL’nin 26.6, dolar/TL’nin ise 22.6 gibi bir seviyede olması gerektiğine işaret ediyor. Dolar/TL’nin bulunduğu şimdiki seviye dolar cinsinden ihracat yapan imalatçıların maliyet artışlarının karşılandığını gösteriyor. Fakat euro/TL, finansal piyasalarda dolar/TL ve euro/dolar paritesini çarparak belirleniyor. Bu nedenle, 26.6 seviyesinde bir euro/TL kuru için euro/dolar paritesinin 1.08 civarında olduğu bir dönemde dolar/TL kurunun 24.6 civarında olması gerekiyor. Bu seviyelerin birer kur hedefi olmadığını, sadece analizimizden çıkan ve ihracatçıların maliyet artışlarını karşılayacak seviyeleri göstereceğini belirtelim.

Makas kapanır

Seçimler sonrasında ekonomi yönetiminin ihracatı artırmak, ithalatı kısmak ve böylece cari dengede iyileşme sağlamak için TL’de değer kaybına izin verebileceğini birkaç aydır paylaşıyorduk. Grafikte görebileceğiniz gibi son veri olan mayıs itibariyle özellikle euro/TL ile imalatçıların yurt dışı ÜFE endeksi arasındaki makas ciddi ölçüde açılmıştı. Haziranda TL’de görülen değer kaybı bu makasın önemli bir miktarda kapanmasına neden olacak görünüyor.

Aslında TL’de değer kaybı takip eden aylarda ihracatçıların maliyetlerinin artması nedeniyle dış dengede kalıcı bir iyileşmeye neden olamıyor. Bunu 2021 Eylül ayında başlayan faiz indirimi sürecinde de gördük. TL’nin seçimlerden önceki gibi uzun bir süre görece stabil tutulduğu bir durumda döviz kuru ve maliyetler arasındaki makas önemli ölçüde açıldı ve ihracat zorlaştı. Diğer yandan, yurt dışında üretilen ithal ürünler, TL’nin reel olarak değer kazanmasından dolayı daha kolay satın alınabilir hale geldi ve ithalat arttı.

Dış dengelere kalıcı şekilde faydalı olacak şey aslında ihracatçı sektörlerin verimliliğin artması yoluyla daha rekabetçi olması. Fakat böyle bir değişim önemli bir zaman alır. Rezervlerin bulunduğu düşük seviyeler ve 12 aylık birikimli cari açığın nisan itibarıyla 58 milyar dolar gibi yüksek bir seviyede olması, cari denge tarafında kısa süreli de olsa bir rahatlama gerektiriyor. Bu nedenle, TL’de değer kaybı yoluyla ihracatı kolaylaştırmak ve ithal ürünleri daha pahalı hale getirmek ekonomi yönetimi tarafından kısa vade açısından tercih edilmiş olabilir. Fakat cari dengedeki bu olası kazanım bir kez daha kısa süreli olabilir. Örneğin Mart 2024’teki yerel seçimler öncesinde, TL’de değer kaybının enflasyonun altında kalabileceği bir süreç cari açığın yeniden genişlemesine neden olabilir.

Kalıcı çare değil

Özetle, TL’de değer kaybı tek başına cari açığı kalıcı bir şekilde düşürecek bir çözüm değil. Diğer bir ifadeyle, görece yüksek ücret artışları ya da önceki dönemlerdeki kur artışının etkileriyle ihracatçıların maliyetlerinin artması TL’nin aynı ölçüde değer kaybetmediği dönemlerde cari açığın da yükselmesine katkı sağlıyor. TL’de değer kaybının yurt içi enflasyonun önemli ölçüde altında kalması ise ithal ürünlerin daha kolay satın alınmasıyla cari denge üzerinde benzer bir etkiye neden oluyor. Burada imalat sektöründeki ihracatçılar açısından TL’nin değerine ilişkin bir değerlendirme yapsak da benzer bir durum turizm sektörü için de geçerli görünüyor.